Spółka coraz silniejsza?

- Utworzono: czwartek, 10, kwiecień 2014 06:10

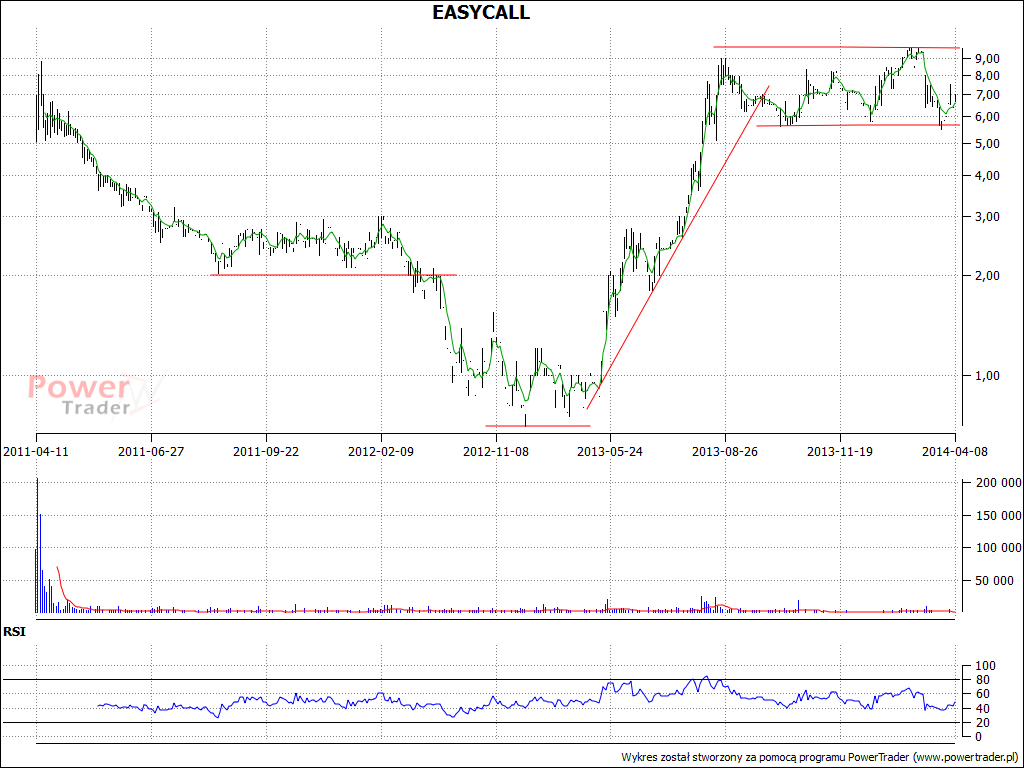

Patrząc na wykres easyCall.pl S.A. z ostatniego roku można odnieść wrażenie, że sytuacja Spółki uległa diametralnej poprawie. Sprawdźmy więc, czy tak faktycznie było.

easyCall.pl S.A. działa od 2006 roku. Już od samego początku jej działalność opierała się na świadczeniu innowacyjnych usług telekomunikacyjnych – za pośrednictwem sieci internetowej i od 2008 roku telefonii stacjonarnej w modelu WLR.

Spółka świadczy swe usługi na terenie całej Polski i oferuje je przede wszystkim klientom indywidualnym, choć posiada również ofertę biznesową. W portfolio usług Emitenta znajdziemy również dostęp do Internetu, czy PalPhone - tanie połączenia telefoniczne dla użytkowników Facebooka. Platforma easyCall.pl umożliwia m.in. realizowanie połączeń przez komputer, zwykłe telefony stacjonarne oraz telefony IP, a także wykonywanie telekonferencji, czy call center.

Wspomnijmy także o akcjonariacie Spółki. W nim zdecydowanie dominuje prezes – Michał Jakubowski, który posiada 55,32 proc. akcji i tyle samo głosów na walnym zgromadzeniu. Do Piotra Mazurkiewicza – członka zarządu – należy 27,66 proc. instrumentów, co oznacza, że w wolnym obrocie znajduje się 17,02 proc. papierów (dają one prawo do takiej samej liczby głosów na WZA).

Jak wspominaliśmy na samym początku, bardzo ciekawie prezentuje się wykres Spółki. Okres od debiutu na NewConnect (czyli kwietnia 2011 roku) do mniej więcej przełomu 2012 i 2013 roku był dla posiadaczy papierów dość nieudany. Notowania zdążyły bowiem spaść z rejonów 7 zł do 0,7 zł. W połowie 2013 roku sytuacja uległa ogromnej zmianie. Dość powiedzieć, że już w sierpniu 2013 roku za papiery płacono po 8 zł. Od tamtej pory wzrostowy ruch zdecydowanie osłabł, ale były momenty, kiedy kurs oscylował nawet w okolicach 9,65 zł. Obecnie transakcje są zawierane po około 7 zł, co i tak jest dość wysokim poziomem (niemal 80 proc. wyższym od kursu odniesienia z debiutu).

Czy taki ruch uzasadniają ostatnie dane finansowe Spółki?

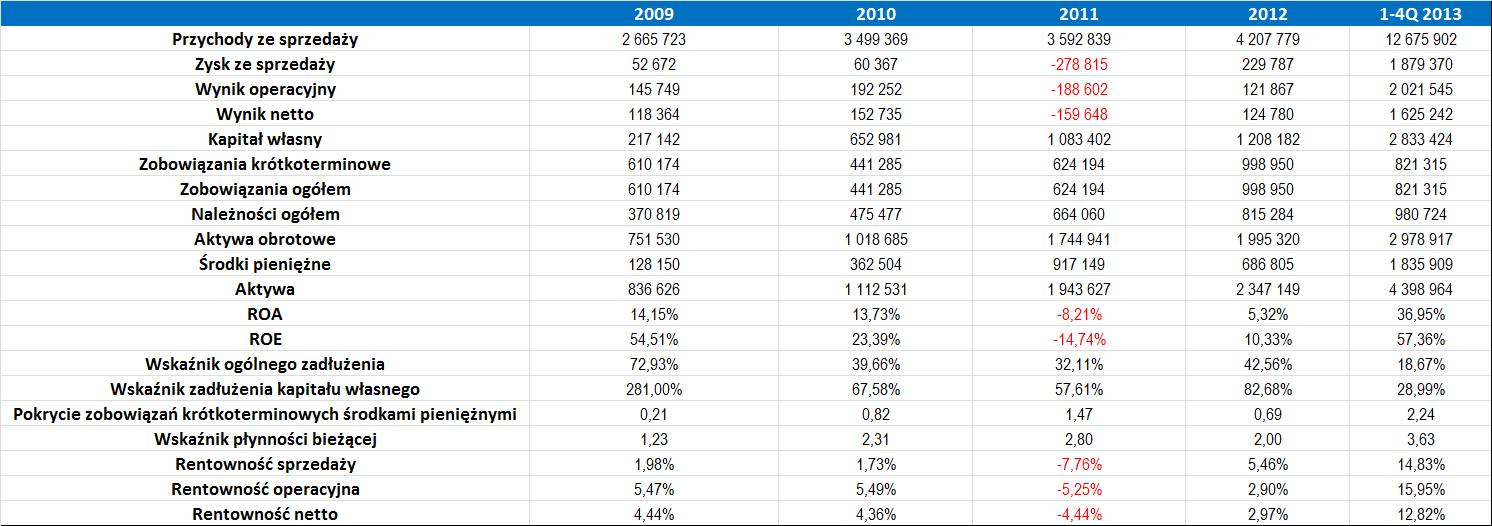

Już na pierwszy rzut oka widać, że Spółka co roku zwiększała poziom generowanych przychodów, chociaż rok 2013 (są to dane narastające, po czterech kwartałach) cechował się zdecydowanie najwyższą dynamiką. Średnioroczny poziom wzrostu obrotów wyniósł niemal 37 proc., co jest dość sporą wartością.

Jedynie 2011 rok był dla easyCall S.A. nieco słabszy. Wówczas Emitent poniósł bowiem stratę na wszystkich poziomach działalności wobec zysków w poprzednich dwóch okresach. Ujemne wartości przyjęły więc rentowności, a także ROA i ROE.

Sytuacja w kolejnych okresach była już jednak znacznie lepsza. Na tym tle zdecydowanie wyróżnia się rok 2013, który zamknął się wstępnie zdecydowanie najwyższymi obrotami, a także najwyższymi zyskami. Co istotne, Spółka uzyskała bardzo wysokie rentowności, znacznie wyższe niż jeszcze w poprzednich okresach. W całym okresie naszej analizy zwykle Spółka osiągała najwyższe marże na poziomie operacyjnym. Średnia rentowność wyniosła bowiem 4,91 proc. Z kolei w przypadku działalności sprzedażowej było to przeciętnie 3,25 proc., a netto 4,03 proc.

easyCall regularnie zwiększał również poziom aktywów. Co roku rósł także poziom kapitału własnego, co w połączeniu z kontrolowaniem zobowiązań (w których całkowity udział miały zwykle długi o krótkoterminowym charakterze) pozwalało na utrzymywanie wskaźnika zadłużenia kapitału własnego na bezpiecznym poziomie. Wysoki poziom przybrał on jedynie w 2009 roku – było to aż 281 proc. Potem Spółce udało się go zdecydowanie ograniczyć i w okresie 2010 – 1-4Q 2013 wyniósł on średnio 59 proc. Wskaźnik ogólnego zadłużenia również prezentuje się korzystnie. Na koniec grudnia poprzedniego roku wyniósł on jedynie niecałe 19 proc., a w całym okresie niniejszej analizy było to przeciętnie nieco ponad 41 proc. Co więcej, easyCall w ostatnim czasie utrzymuje dość wysoki poziom pokrycia długów o zapadalności poniżej roku środkami pieniężnymi. Dość powiedzieć, że na koniec minionego roku było to aż 224 proc.

Jeżeli chodzi o zwrot z aktywów i kapitału własnego, to pierwszy z nich średnio wyniósł 12 proc., a drugi był o 14 p. proc. wyższy. Wskaźniki te bardzo dobrze prezentowały się szczególnie w roku 2013 – wówczas ROA wyniosła 37 proc., a ROE 57 proc.

Na koniec spójrzmy na wskaźnik płynności bieżącej. Ten tylko w 2009 i 2012 roku znalazł się w optymalnym zakresie. W pozostałych okresach kształtował się on powyżej górnych widełek pożądanego przedziału, co może wskazywać na problem z rotacją majątku obrotowego.

Podsumowując, można stwierdzić, że sytuacja Spółki w 2013 roku uległa sporej poprawie w porównaniu do roku 2012, jak i poprzednich okresów. Wydaje się zatem, że ostatnie zwyżki kursu były uzasadnione.

Reklama AEC

Reklama NEWWEB

- Obroty

- *

- Wzrosty

- Spadki