Jak radzi sobie Eurosnack?

- Utworzono: środa, 04, czerwiec 2014 06:03

Eurosnack S.A. to stosunkowo doświadczona spółka na NewConnect. Jej instrumenty znajdują się na publicznym rynku już prawie cztery lata. W tym czasie ich cena zdążyła jednak nieco spaść. Czy uzasadniają to dane finansowe?

To, co interesujące, to fakt, iż Eurosnack rozpoczął swą działalność jeszcze w 1996 roku – początkowo w formie spółki z ograniczoną odpowiedzialnością. Wtedy firma produkowała przede wszystkim chrupki kukurydziane. Spółka określa 2008 rok mianem przełomowego. W styczniu dokonano zakupu znaku towarowego i przedsiębiorstwa Zakładu Przemysłu Cukierniczego Lajkonik. W efekcie oferta handlowa została poszerzona o pieczywo cukiernicze – biszkopty. Produkcję chrupek przeniesiono ze Świętochłowic do Niezdowa w strefie przemysłowej Dobczyc. W 2008 roku w Dobczycach produkowano już biszkopty pod marką „Lajkonik”, a także chrupki kukurydziane „Chrupcie”. W połowie 2009 roku produkcję tych drugich przeniesiono do Chorzowa.

Wcześniej, bo we wrześniu 2008 roku, zdecydowano się także na zmianę formy prawnej na spółkę akcyjną.

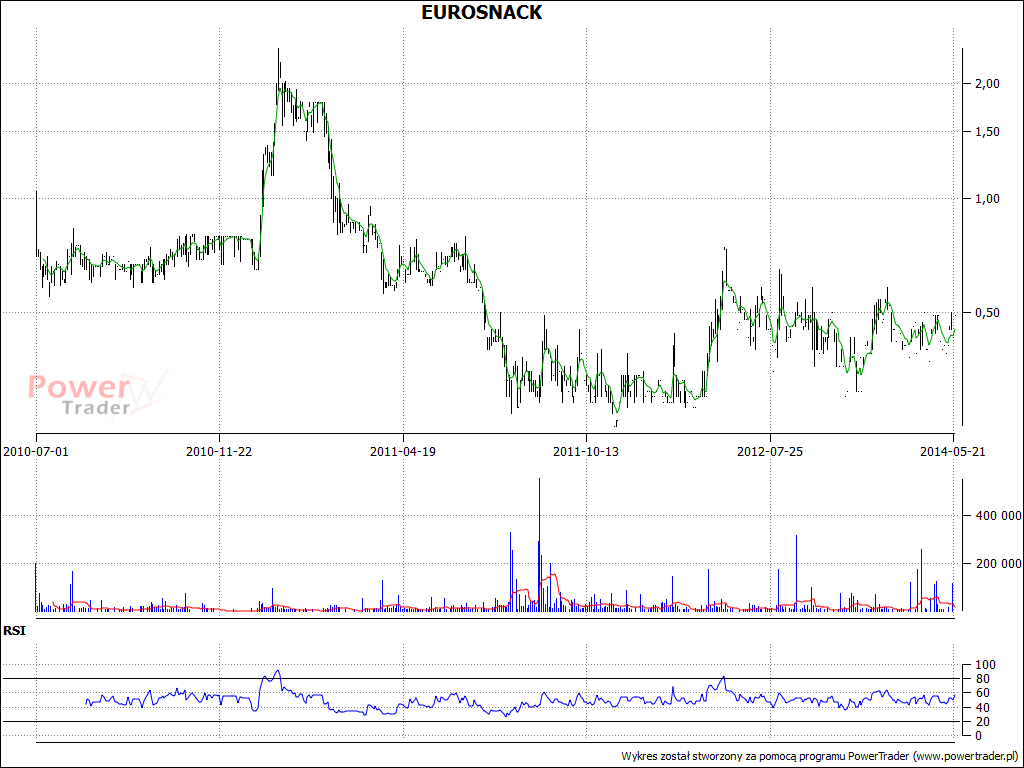

Eurosnack pojawił się na NewConnect 1 lipca 2010 roku. Przed debiutem Emitent przeprowadził ofertę prywatną, z której pozyskał kwotę około 1,1 mln zł. Na początku walory nie spotkały się jednak z przychylnością graczy i pierwszego dnia potaniały z 1,1 do 0,73 zł. Potem ich notowania jednak wzrosły i na przełomie 2010 i 2011 roku kurs wynosił nawet 2,48 zł. Już od początku 2011 roku przewaga należała do podaży. W efekcie wykres spadł nawet do 0,25 zł, ale potem doszło jeszcze do pewnego odbicia. Obecnie za jeden papier płaci się już nieco więcej, bo 0,49 zł. Jest to jednak poziom o ponad połowę niższy niż ten, po jakim przeprowadzona była oferta prywatna przed wejściem na rynek publiczny.

Obecnie Eurosnack nadal działa na rynku spożywczym. Spółka produkuje, a także sprzedaje wyroby z kategorii słonych przekąsek i z kategorii ciastek. Jak podano, wizytówką Spółki jest m.in. bezpieczeństwo produktów dla osób z nietolerancją glutenu – wszystkie produkowane chrupki są produktami bezglutenowymi. Emitent produkuje również ciastka marki „Lajkonik”.

Wskażmy, że w akcjonariacie Spółki kluczowym podmiotem jest Private Investors Sp. z o.o., który posiada 34,68 proc. instrumentów i głosów na WZA. Do Corvus FIZ należy 24,62 proc. walorów, a do Bożeny Kołakowskiej pakiet 19,66 proc. Wśród istotnych inwestorów znajdziemy również Aquila Investment S.A. Podmiot ten posiada 6,98 proc. papierów.

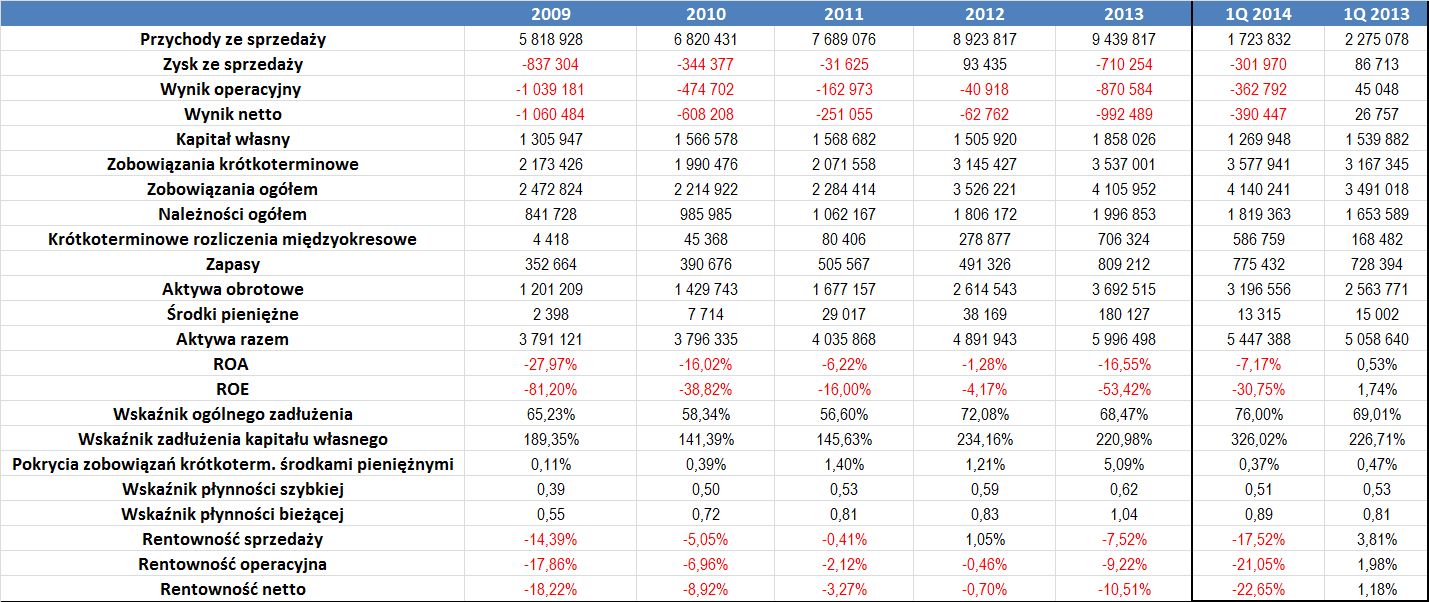

Powyższa tabela wskazuje, że Spółka w okresie naszej analizy zwykle nie była rentowna. Warto jednak zauważyć, że z roku na rok udawało jej się osiągać coraz wyższe przychody, osiągając CAGR na poziomie ponad 10 proc., co jest dość dobrym wynikiem. Średni obrót wyniósł z kolei 7,74 mln zł. Z uwagi na generowane straty, ujemne wartości przyjmowały oczywiście również rentowności. Wyjątkiem był 2012 rok, kiedy w rachunku widniało ponad 93 tys. zł zysku ze sprzedaży, co spowodowało, że rentowność tej pozycji wyniosła 1,05 proc. Wskażmy dodatkowo, że średnia marża sprzedaży w okresie 2009 – 2013 wyniosła -5,3 proc. (dla porównania przeciętna marża operacyjna wyniosła -7,3 proc., a netto -8,3 proc.).

Dobrym znakiem jest również to, że Eurosnack notował regularny wzrost poziomu aktywów. W miarę stabilnie prezentuje się także kapitał własny. Jego przyrost był jednak niższy niż w przypadku dynamiki wartości zobowiązań, co spowodowało, że wzrostowi ulegał wskaźnik zadłużenia kapitału własnego i regularnie przekraczał on poziom 100 proc. Jego średnia wartość to aż 186 proc., co jest dość dużym wynikiem. Nieco podwyższony był także wskaźnik ogólnego zadłużenia – wyniósł on przeciętnie 64 proc. Dość nisko kształtowało się również pokrycie zobowiązań o zapadalności poniżej roku środkami pieniężnymi. W okresie 2009 – 2010 był to nawet poniżej 1 proc. Dane za 2013 rok wskazują, że wskaźnik ten wzrósł do ponad 5 proc., ale to nadal relatywnie niska wartość.

ROA i ROE były ujemne z uwagi na straty netto. Na tym tle ponownie pozytywnie wyróżnia się rok 2012, kiedy ujemne wartości były niewielkie. Nadmieńmy, że przeciętny zwrot z aktywów to -14 proc., a z kapitału własnego -39 proc.

Także wskaźnik płynności bieżącej odbiegał od pożądanych wartości, choć szczególnie w 2013 roku odchylenie nie było duże. Dość nisko kształtował się zwykle wskaźnik szybkiej płynności, co w definicji może świadczyć o trudnościach płatniczych.

Wspomnijmy również o danych za pierwszy kwartał tego roku. Jak się okazuje, nie był to łatwy okres. Obroty wyniosły 1,7 mln zł, czyli były około jedną czwartą mniej r/r. Co więcej, wyniki finansowe okazały się słabsze. Zamiast zysków w rachunku pojawiły się bowiem straty. To spowodowało, że ujemne wartości przyjęły uzyskane marże. Nadal dość wysokie było zadłużenie kapitału własnego, a zobowiązania stanowiły 76 proc. łącznych aktywów.

Reklama AEC

Reklama NEWWEB

- Obroty

- *

- Wzrosty

- Spadki