Półtora roku PlastPack’u

- Utworzono: piątek, 08, sierpień 2014 06:10

Akcje PlastPack Company S.A. wkroczyły na „mały parkiet” z kursem odniesienia na poziomie 1,65 zł. Teraz za jeden papier trzeba zapłacić już prawie dwa razy więcej.

Spółka funkcjonuje od grudnia 2010 roku. W Dokumencie Informacyjnym podano, że od momentu zawiązania przedsiębiorstwa, jego celem było utworzenie grupy kapitałowej podmiotów działających na rynku tworzyw sztucznych.

Już w pierwszej połowie 2011 roku rozpoczęto działania zmierzające do przejęcia kontroli nad Viki Plast S.A. Finalnie w sierpniu tamtego okresu udało się nabyć 99,99 proc. pakiet instrumentów. To właśnie ten podmiot odpowiada przede wszystkim za wyniki Grupy.

Wskażmy, że obecnie PlastPack Company S.A. konsoliduje swe wyniki finansowe jedynie właśnie z Viki Plast S.A., która jest producentem wyrobów z tworzyw sztucznych, w tym w szczególności opakowań plastikowych, zamknięć i nakrętek do butli i pojemników.

Jak wspominaliśmy na początku, kurs odniesienia pierwszego dnia notowań ustalono na 1,65 zł. Wspomnijmy również, że wcześniej Spółka zamknęła ofertę prywatną swych papierów, z której udało jej się pozyskać 660 tys. zł. Już na zamknięciu w dniu debiutu kurs wystrzelił do 2,47 zł. Później akcjami handlowano nawet po 5,88 zł, ale z biegiem czasu impet kupujących znacznie wygasł i wykres zmalał do 2 zł. Początek tego roku był jednak ponownie bardzo udany i notowania dotarły nawet do 6 zł. Od początku czerwca przewaga znów należy do niedźwiedzi i obecnie za jeden walor na rynku trzeba zapłacić 3,22 zł.

Struktura akcjonariatu Emitenta nie jest zbyt skomplikowana. W niej dominuje bowiem MWK Holding Ltd., który posiada w swym portfelu 89,26 proc. papierów PlastPack’u. Reszta akcji krąży w tzw. free floacie.

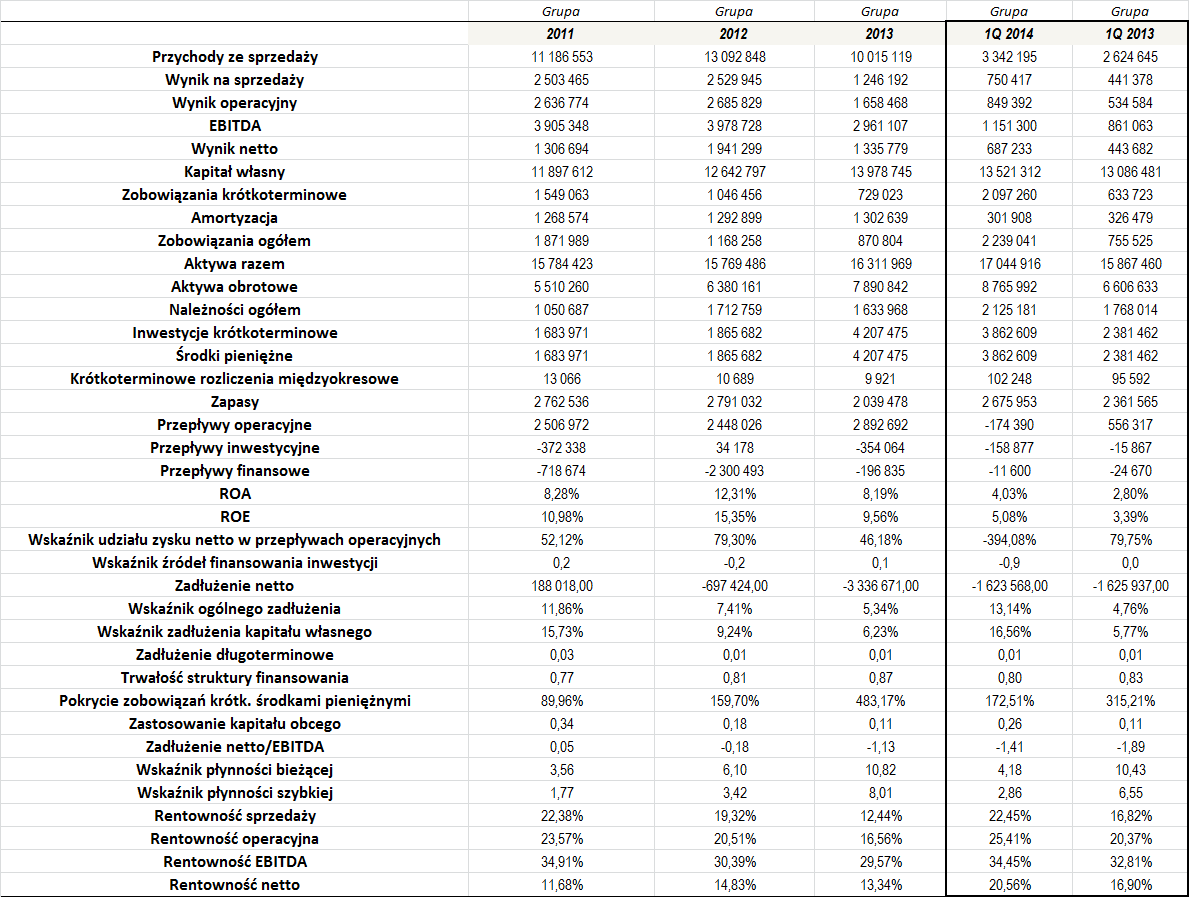

W 2012 roku obroty Grupy były istotnie wyższe niż poprzednio, ale w roku 2013 zanotowano już spadek do nieco ponad 10 mln zł. W samym pierwszym kwartale tego roku zanotowano z kolei 3,34 mln zł skonsolidowanych przychodów, czyli ponad 27 proc. więcej r/r, co jest niewątpliwie bardzo dobrą informacją. Warto także zwrócić uwagę na to, że w każdym z okresów, jakie wzięliśmy pod uwagę, Grupa notowała dodatnie wyniki finansowe, generując przy tym dość spore rentowności. Pozostając przy pierwszym trymestrze tego roku, trzeba stwierdzić, że wygenerowane marże były praktycznie na każdym poziomie najwyższe od 2011 roku. W przypadku działalności sprzedażowej Grupa osiągała przeciętnie 19,15 proc. rentowność, w przypadku działalności operacyjnej było to 21,51 proc., a netto już 15,1 proc.

Warto zwrócić uwagę również na to, że Grupa regularnie notowała także dodatnie przepływy operacyjne, choć w pierwszym kwartale znajdowały się ona na niewielkim minusie. W okresie 2011 – 2013 wskaźnik udziału zysku netto w przepływach operacyjnych wahał się od 46 do 79 proc., co oznacza, że w zasadzie kształtował się on w optymalnym zakresie. Wskaźnik źródeł finansowania inwestycji również nie wskazuje na problemy w tym zakresie – nie licząc 2012 roku, kiedy przepływy tego rodzaju były dodatnie – wahał się on od 0,1 do 0,2, co również należy ocenić pozytywnie, bo oznacza to, że wydawano nie więcej środków aniżeli pozyskiwano z działalności operacyjnej.

Poziom aktywów w zasadzie regularnie rośnie – w 2011 roku wynosił 15,8 mln zł, a na koniec marca tego roku już nieco ponad 17 mln zł. Zwiększa się także poziom kapitału własnego, choć na koniec pierwszego kwartału stan był minimalnie niższy od tego z końca 2013 roku.

Sytuacja zadłużenia Grupy prezentuje się bardzo dobrze. Zarówno relacja długów do łącznych aktywów, jak i kapitału własnego kształtuje się na stosunkowo niewielkim poziomie. Średnio, w okresie 2011 – 1Q 2014, było to odpowiednio 9,44 i 11,94 proc. Zadłużenie netto od 2012 roku jest ujemne, co także należy ocenić pozytywnie, bo oznacza, że posiadane płynne aktywa pieniężne są wyższe od łącznego stanu zobowiązań (więc tym samym zadłużenie netto/EBITDA także było ujemne, więc jego analiza nie jest możliwa).

Dobrze prezentuje się także wskaźnik trwałości struktury finansowania. Wskazuje on, iż posiadane przez Grupę zobowiązania długoterminowe oraz kapitał własny w dużym stopniu finansują łączne aktywa. Jeżeli chodzi o udział zadłużenia o zapadalności powyżej roku w finansowaniu majątku trwałego, to był on bardzo mały. Nieco wyższe, ale wciąż niewielkie było zastosowanie kapitału obcego w finansowaniu majątku obrotowego – np. na koniec 2013 roku było 11 proc., a na koniec marca tego roku o 15 p. proc. więcej.

Grupa znajduje się też w posiadaniu relatywnie sporych środków pieniężnych, które w większości okresów zdecydowanie pokrywały krótkoterminowe długo Grupy.

Wskaźnik bieżącej płynności regularnie kształtował się powyżej górnej granicy optymalnego przedziały. Bardzo podobnie wyglądała sytuacja w przypadku wskaźnika szybkiej płynności, który również był zwykle nieco zbyt wysoki.

Reklama AEC

Reklama NEWWEB

- Obroty

- *

- Wzrosty

- Spadki