Co z Polfą?

- Utworzono: piątek, 03, październik 2014 06:03

Polfa obecna jest na rynku NewConnect od sierpnia 2011 roku. Niedawno minął więc okres trzech lat odkąd Emitent uzyskał status spółki publicznej. W tym czasie kurs przedsiębiorstwa radził sobie w różny sposób. Teraz jednak notowania ponownie zdają się zmierzać w kierunku minimów.

Poprzednikiem prawnym Spółki był Monday Medical Sp. z o.o. SKA, którą powołano w lutym 2008 roku przez FIZ Monday. Wówczas doświadczenia jednego z partnerów funduszu skierowały zainteresowanie instytucji w kierunku rynku urządzeń medycznych, głównie z uwzględnieniem chorób przewlekłych. W czerwcu 2010 roku firmę przekształcono w Monday Medical S.A. właśnie z uwagi na plan wejścia na NewConnect, a później na BM Medical S.A w związku z faktem istnienia tam Monday Development S.A.

Spółka wkroczyła na „mały parkiet” 11 sierpnia 2011 roku jako BM Medical S.A. W czerwcu 2012 roku zawarto jednak umowę warunkową z notowanym na rynku głównym Ciechem S.A. w sprawie kupna wszystkich udziałów w Polfa Sp. z o.o. Transakcję udało się „dopiąć” we wrześniu 2012 roku, a następnie dokonano połączenia podmiotów.

Polfa (początkowo jako BM Medical) wkroczyła na NewConnect z kursem odniesienia na poziomie 9 zł. Pierwszego dnia notowania spadły jednak do 7,97 zł, a na przełomie 2011 i 2012 roku za jeden walor płacono już około 1 zł. Potem nastąpiło dość mocne odbicie, ale było no dość krótkotrwałe i okazało się zapowiedzią kolejnej przeceny. Dość powiedzieć, że pod koniec 2013 roku chwilowo akcje potaniały nawet do 0,51 zł za sztukę. Później sytuacja powtórzyła się i instrumenty znów podrożały do około 3,98 zł. Ponownie jednak był to ruch dość szybki i krótkotrwały, a dodatkowo zapoczątkował kolejny trend spadkowy, który trwa do dziś. Dodajmy, że obecnie za jeden walor Spółki płaci się 0,71 zł, co implikuje kapitalizację na poziomie 5,07 mln zł.

Emitent trudni się hurtową i detaliczną sprzedażą wyrobów farmaceutycznych i medycznych, głównie dystrybuowaniem sprzętu medycznego dla chorych na cukrzycę. W Dokumencie Informacyjnym czytamy, że każdy z produktów znajdujących się w ofercie jest sprawdzony i przebadany naukowo, posiada rekomendacje międzynarodowe i może być wprowadzony do obrotu na rynkach zagranicznych. Po połączeniu do zakresu usług dołączył również m.in. eksport leków gotowych, import substancji do produkcji farmaceutycznej i sprzedaż opakowań dla przemysłu farmaceutycznego.

W akcjonariacie dominuje Dark Tiestado Holdings Ltd. z 56,02 proc. udziałem w kapitale. 21,01 proc. instrumentów należy do Ketys Investments Sp. z o.o., a 10,77 proc. akcji do Rafała Bednarczyka. Free float wynosi 12,02 proc.

Obecnie Spółka posiada trzy podmioty, nad którymi posiada pełną kontrolę – Polfa Hungaria Kft., Polfa Trade Sp. z o.o. oraz Polfa Production S.A.

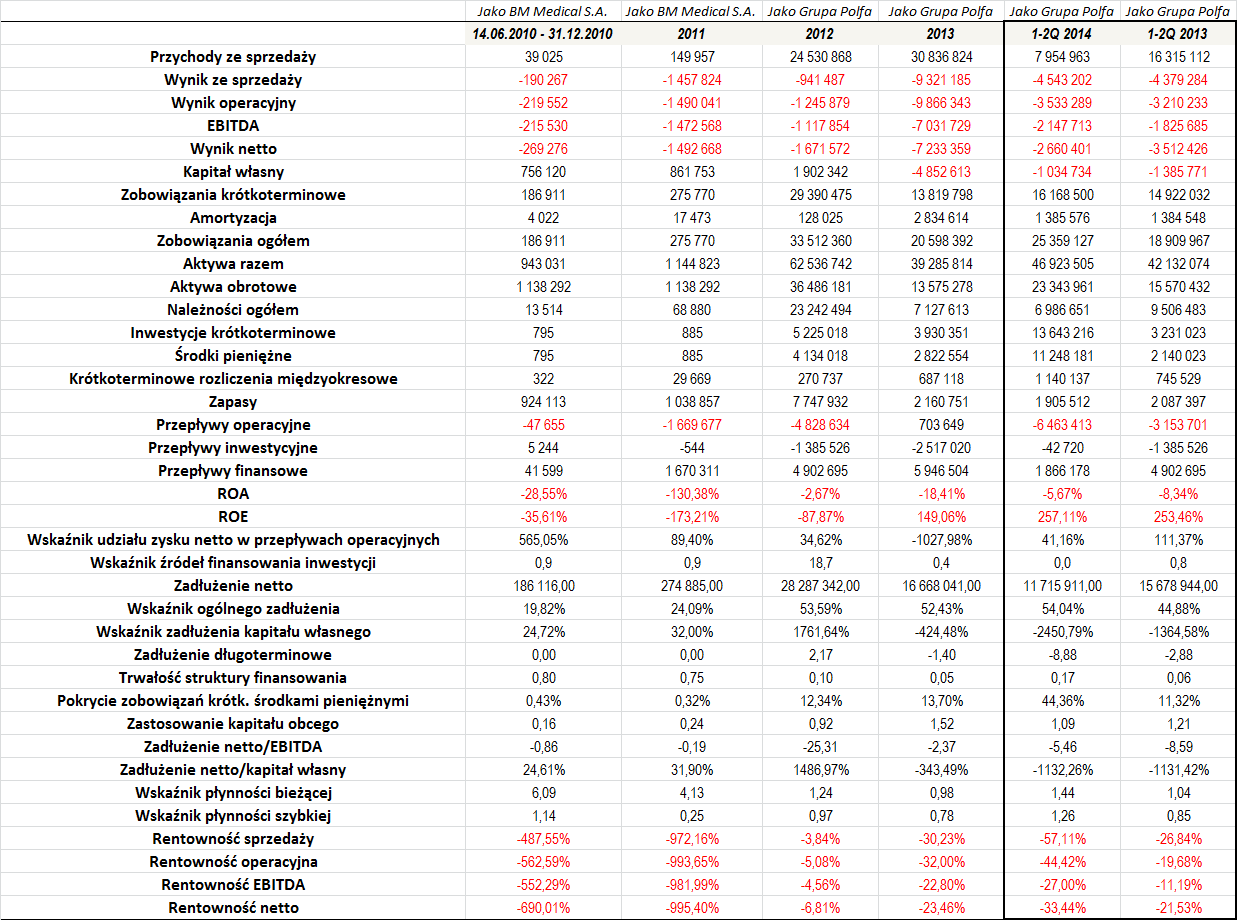

A oto wyniki z ostatnich lat:

Jak przedstawiono na tabeli, sytuacja przedsiębiorstwa nie była dotąd łatwa. Uściślijmy, że 2010 rok obejmuje okres od 14 czerwca, ponieważ to wtedy nastąpiło przekształcenie ze spółki komandytowo – akcyjnej na spółkę akcyjną.

W oczy rzuca się to, że obroty rosły bardzo regularnie i na koniec poprzedniego roku wyniosły one już ponad 30,8 mln zł. W przeciągu dwóch kwartałów tego roku Grupa zanotowała już przychód rzędu niemal 8 mln zł, co oznaczało ponad 50 proc. spadek r/r. W komentarzu do wyników zarząd Polfy stwierdził, że słabsze rezultaty to w części pochodna trudnej sytuacji politycznej na wschodnich rynkach. W efekcie nie możliwe było zakładane zwiększenie przychodów z eksportu. Władze podkreśliły więc istotność planu zakupu fabryki farmaceutycznej w Rosji, ponieważ posiadanie lokalnej produkcji mogłoby „zniwelować ograniczenia eksportowe”.

Sporym problemem regularnie jest jednak to, jakie wyniki uzyskuje Emitent i jego grupa kapitałowa. Generowane straty były dość spore, szczególnie w 2013 roku, kiedy na samej sprzedaży Grupa straciła niemal 10 mln zł, osiągając tym samym marżę sprzedaży na poziomie ponad -30 proc. Duże straty wykazano także na pozostałych pozycjach, co oczywiście również przełożyło się na sporą zniżkę marż. W efekcie Polfa regularnie osiągała również ujemne wartości ROA i ROE – przeciętny zwrot z aktywów w okresie 2010 – 2013 to -45,01 proc., a z kapitału własnego -98,9 proc. (nie liczymy tutaj 2013 roku, bo wówczas ujemny był zarówno wynik netto, jak i kapitał własny).

Do 2012 roku znacznie rosło zadłużenie netto Grupy i osiągnęło ono wówczas poziom 28,3 mln zł. Był to bardzo wysoki poziom, szczególnie biorąc pod uwagę wysokość kapitału własnego, a także to, że Spółka już wtedy ponosiła spore straty. Już w 2013 roku zauważalna była jednak zniżka długu netto do 16,7 mln zł. Efekty restrukturyzacji długów widoczne są także po pierwszych sześciu miesiącach tego roku, kiedy to poziom ten spadł do 11,7 mln zł.

Poziom aktywów rósł do 2012 roku. Potem uległ jednak znacznej obniżce, głównie z powodu spadku poziomu majątku obrotowego, który w przeciągu roku stopniał z 36,5 mln zł do 13,6 mln zł za sprawą zniżki należności krótkoterminowych (niższe były także inwestycje krótkoterminowe i zapasy).

Cały czas problemem przedsiębiorstwa jest ujemny kapitał własny, co może rodzić pewne obawy w stosunku do płynności finansowej. Spółka dokonała ostatnio sporego podwyższenia kapitału zakładowego, ale nie wystarczyło to do uzyskania dodatniego kapitału. W efekcie wskaźnik zadłużenia kapitału własnego przyjmuje oczywiście wartości ujemne. Z drugiej strony, poziom ogólnego zadłużenia, czyli relacja łącznych zobowiązań do posiadanych aktywów wskazuje na relatywnie bezpieczną kondycję – jego średni poziom w okresie 2010 – 1-2Q 2014 to bowiem 40,79 proc.

Bardzo niskie wartości przyjmuje wskaźnik trwałości struktury finansowania. Sytuacja była jeszcze dość dobra do 2011 roku, ale potem uległa już sporemu pogorszeniu. Warto jednak zauważyć, że od 2012 roku Grupa Polfa dysponuje dość solidnym poziomem środków pieniężnych, które to w sporym stopniu pokrywają zobowiązania o zapadalności poniżej roku, szczególnie według stanu na koniec czerwca tego roku.

Przez pierwsze dwa lata naszej analizy kapitał obcy miał stosunkowo niewielki udział w finansowaniu majątku obrotowego. Sytuacja ta zaczęła się dopiero zmieniać od 2012 roku – na koniec półrocza tego roku wskaźnik przyjął wartość 1,09, co oznacza, że posiadane zobowiązania były nieco większe od łącznego poziomu aktywów obrotowych, co nie jest do końca optymalną sytuacją, choć oczywiście nie jest to jeszcze wartość, która wskazuje na poważniejsze kłopoty.

Warto jednak zauważyć, że pod kątem wskaźników płynności, w ostatnim czasie sytuacja Polfy prezentuje się dość dobrze. Od 2012 roku wskaźnik bieżącej płynności dwukrotnie znajdował się w optymalnym zakresie (raz odchylenie było bardzo małe), podobnie poradził sobie zresztą wskaźnik płynności szybkiej. W tym zakresie kondycja jest więc prawidłowa.

Dodajmy, że wczoraj zarząd Polfy poinformował o emisji kolejnej serii obligacji. Tym razem Spółka zaoferuje inwestorom instrumenty dłużne serii F o nominale rzędu 2,3 mln zł w ramach subskrypcji prywatnej.

Reklama AEC

Reklama NEWWEB

- Obroty

- *

- Wzrosty

- Spadki