Lata sporych wahań

- Utworzono: środa, 19, listopad 2014 06:03

Na wykresie Premium Food Restaurants S.A. widoczny jest trend spadkowy, aczkolwiek jest on regularnie przerywany bardzo mocnymi odreagowaniami. Przyjrzyjmy się więc wynikom Spółki.

W skrócie, Grupa Premium Food Restaurants zarządza 11 restauracjami pod własną marką – „77 sushi”, które oferują dania kuchni japońskiej. Jednostka dominująca posiada kontrolę nad Premium Food Sp. z o.o., Klub Rybny Sp. z o.o. PFR Consulting Sp. z o.o. w likwidacji, Premium Restaurants Sp. z o.o., PFR Brands Sp. z o.o. oraz Premium Food Sp. z o.o. SKA.

W akcjonariacie zdecydowanie dominuje Marek Tymiński (przewodniczący rady nadzorczej) oraz Aleksandra Tymińska (prezes zarządu), którzy kontroluję kolejno 73,92 i 15,45 proc. kapitału i głosów. Oznacza to, że w posiadaniu tzw. inwestorów mniejszościowych znajduje się 10,63 proc. instrumentów.

Premium Food Restaurants pojawił się na NewConnect 18 grudnia 2008 roku, więc staż Spółki na rynku publicznym jest już dość długi. Walory początkowo były notowane po 2,45 zł, ale dość szybko ich kurs wzrósł do 3,04 zł. Potem wykres już regularnie kierował się w dół, z tym, że tak jak wspominaliśmy we wstępie, spadkowy ruch co pewien czas był przerywany mocnymi popytowymi odreagowaniami. Obecnie papiery znów tanieją, po tym, jak na przełomie 2013 i 2014 roku ponownie doszło do mocnego wzrostu wartości instrumentów.

Jak prezentowały się rezultaty finansowe z poprzednich lat?

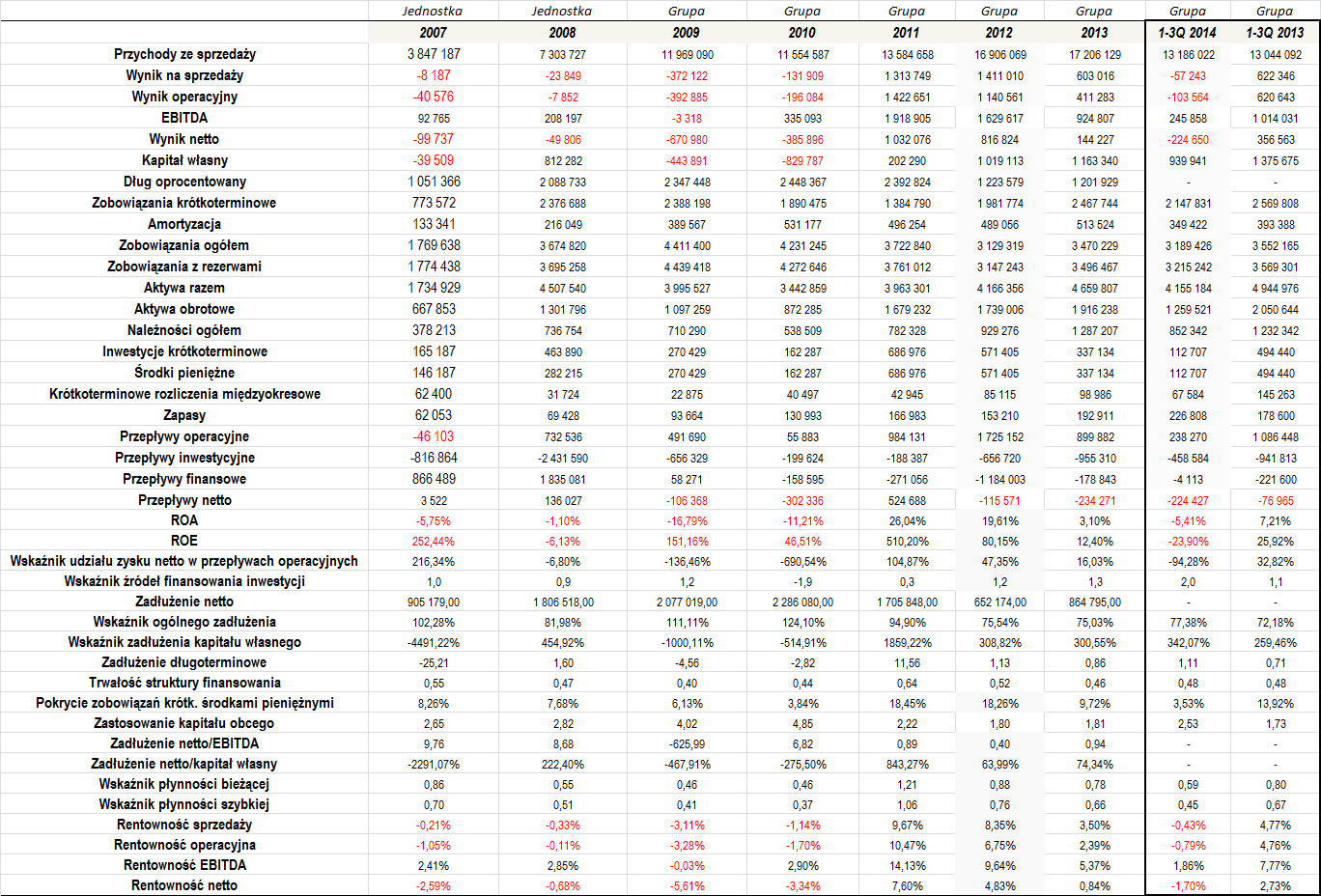

Na powyższej tabeli widać, że Spółka (a od 2009 roku już grupa kapitałowa) regularnie zwiększała poziom generowanych przychodów ze sprzedaży. W okresie 2007 – 2013 średnioroczny wzrost obrotów wyniósł 23,86 proc., co jest bardzo przyzwoitym rezultatem. O ile w początkowym roku naszej analizy Premium Food Restaurants miało niemal 3,85 mln zł dochodów, o tyle na koniec 2013 roku była to już kwota 17,2 mln zł.

Dziewięć miesięcy tego roku tylko potwierdza wzrostową tendencję w tym zakresie, choć trend był bardzo niewielki. Skumulowane przychody w tym roku to bowiem 13,2 mln zł, co oznacza poziom tylko około 1 proc. wyższy r/r.

Sytuacja Emitenta, pod kątem generowanych wyników, w okresie 2007 – 2010 nie była optymalna, ale już w kolejnych okresach uległa zdecydowanej poprawie. W pierwszym obrębie lat Spółka oraz jej Grupa regularnie nie osiągała progu rentowności poza dodatnimi wynikami na poziomie EBITDA. Potem jednak rezultaty były już zgoła odmienne. Wzrost obrotów przełożył się bowiem zarówno na poprawę wyników, a w rachunku wreszcie zagościły zyski.

Generowane rentowności są bardzo przyzwoite, choć inwestorów martwić może to, że w ostatnim czasie charakteryzują się one tendencją spadkową. Co więcej, tyczy się to praktycznie wszystkich poziomów działalności. Także dane za trzy pierwsze kwartały prezentują się pod tym względem słabiej niż analogiczny okres poprzedniego roku. Jak w raporcie okresowych tłumaczy zarząd Spółki, straty są głównie spowodowane ujemnym wynikiem w Premium Restaurants Sp. z o.o., z uwagi na duże koszty marketingowe związane z restauracją segmentu premium przy ulicy Kruczej w Warszawie, którą uruchomiono w czerwcu tego roku. To właśnie uzyskanie przez ten obiekt rentowności jest obecnie głównym celem władz na najbliższy okres. Powinno to oczywiście także istotnie wpłynąć na poprawę skonsolidowanych wyników.

Straty w początkowych okresach miały oczywiście swoje skutki. Po pierwsze przedsiębiorstwo uzyskiwało ujemne zwroty z aktywów i z kapitału własnego. Potem oczywiście kwestia ta uległa zmianie na lepsze. Pobocznym skutkiem ujemnych wyników netto było także to, że malał kapitał własny, który kilkukrotnie przyjmował wartości ujemne, co nie było dobrą informacją. Cieszyć może jednak to, że Grupa szybko wyszła z tej opresji, a dobre wyniki z ostatnich lat spowodowały, że kapitał prezentuje się dość przyzwoicie.

Na uwagę zasługuje to, że w ostatnich okresach Premium Food Restaurants utrzymywał bardzo stabilny poziom aktywów. Zwykle niewielkimi wahaniami wykazywał się również stan środków pieniężnych – przeciętny poziom wskaźnika pokrycia długów krótkoterminowych gotówką wyniósł w okresie 2007 – 1-3Q 2014 9,48 proc., co nie jest zbyt wysoką wartością.

Dobrym znakiem jest to, że Emitent zwykle wykazywał w rachunku dodatnie przepływy operacyjne. Cash flow był ujemny jedynie na samym początku, czyli w 2007 roku. W ostatnim czasie nieco zbyt niski jest jednak wskaźnik udziału zysku netto w przepływach operacyjnych – w teorii powinien się on wahać od 50 do 150 proc., tymczasem w 2013 roku wyniósł on tylko 16 proc. Grupa zwykle notowała także spore nakłady inwestycyjne. Widać tutaj dość agresywną politykę, bo wskaźnik źródeł finansowania inwestycje zwykle bądź balansował na granicy optymalnego przedziału, albo wykraczał poza prawidłowe widełki. Oznacza to, że przepływy inwestycyjne nie były w dostatecznym stopniu pokryte przez wpływy z działalności operacyjnej i z zewnętrznych źródeł finansowania, choć należy przy tym wskazać, że zwykle odchylenia były na tyle niewielkie, że raczej nie jest to kwestia, która wskazuje na poważniejsze zagrożenie.

Dług netto przedsiębiorstwa był na przełomie ostatnich lat bardzo stabilny. Co więcej, w ostatnim czasie wyraźnie zmalał w porównaniu np. do lat 2008 – 2011. W porównaniu do generowanego EBITDA okres 2011 – 2013 także prezentuje się stabilnie, bo wskaźnik nie przekroczył jedności, więc jest do bardzo dobry poziom. Nieco słabiej sytuacja kształtowała się w poprzednich latach. Dodajmy, że dość dobrze prezentuje się również wskaźnik dług netto/kapitał własny, aczkolwiek ogólne zadłużenie kapitału własnego nadal jest bardzo wysokie – na koniec września tego roku długi ponad trzykrotnie przekraczały majątek własny Grupy.

Pozytywnie kształtuje się również poziom zadłużenia długoterminowego, a konkretnie jego udziału w finansowaniu kapitału własnego. Wskaźnik jest nieco zbyt wysoki, ale odchylenie nie jest istotnie duże. W oczy rzuca się za to spore zastosowanie kapitału obcego w finansowaniu majątku obrotowego.

Na koniec odnieśmy się do kwestii wskaźników płynności. Te o w ostatnim czasie znajdują się poza optymalnym zakresem, a konkretnie są zbyt niskie, co m.in. w przypadku wskaźnika bieżącego oznacza, że aktywa obrotowe są niższe od zobowiązań o zapadalności poniżej roku.

Reklama AEC

Reklama NEWWEB

- Obroty

- *

- Wzrosty

- Spadki