Ekobox na tapecie

- Utworzono: wtorek, 16, grudzień 2014 06:00

Końcówka 2013 roku była wyjątkowo udanym okresem dla posiadaczy papierów Ekobox S.A. bo kurs pojawił się na nowych szczytach. Przez większość 2014 roku notowania kierowały się jednak mocno w dół i pojawiły się na nowych dołkach. Czy sytuacja Spółki w ostatnim czasie faktycznie uległa aż tak dużym wahaniom?

Ekobox to podmiot, który prowadzi swą działalność w sektorze budownictwa energetycznego i telekomunikacyjnego. Firma oferuje usługi projektowe i budowlane w zakresie robót energetycznych przy budowie linii niskiego, średniego i wysokiego napięcia, a także roboty projektowe i budowlane związane z telekomunikacja. Spółka konserwuje systemy oświetlenia drogowego i ulicznego, oferuje usługi wykonania przewiertów sterowanych, a także usługi sprzętowe (m.in. koparko – ładowarki, koparki łańcuchowe, minikoparki, samochody ciężarowe, młoty, kompresory itp.).

Na koniec września Emitent zatrudniał 70 osób.

Ekobox posiada 100 proc. akcji Kasje Sp. z o.o., aczkolwiek nie konsoliduje z nią swych sprawozdań finansowych.

Spółka jest obecna na NewConnect od 9 września 2011 roku. Co ciekawe, wcześniej zakończyła ona dość sporą ofertę prywatną, z której pozyskano 5,2 mln zł. Instrumenty debiutowały z kursem na poziomie 2,86 zł. W zasadzie do końca 2013 roku ich cena generalnie rosła i na przełomie 2013/2014 wyniosła 3,79 zł. Bieżący rok to jednak już korekta wzrostowego podejścia. Okazała się ona na tyle mocna, że pod koniec sierpnia kurs zameldował się nawet na poziomie 1,55 zł. Obecnie papierami handluje się już po nieco wyższej cenie – na ostatnim zamknięciu po 2,47 zł.

Dodajmy, że w akcjonariacie dominuje prezes – Kamil Suchański, który kontroluje aż 63,45 proc. kapitału i 69,43 proc. głosów. Do Jerzego Suchańskiego – przewodniczącego rady nadzorczej – należy 15,86 proc. papierów i 17,36 proc. głosów. Akcjonariusze mniejszościowi posiadają więc 20,69 proc. kapitału, ale tylko 13,21 proc. głosów na WZA.

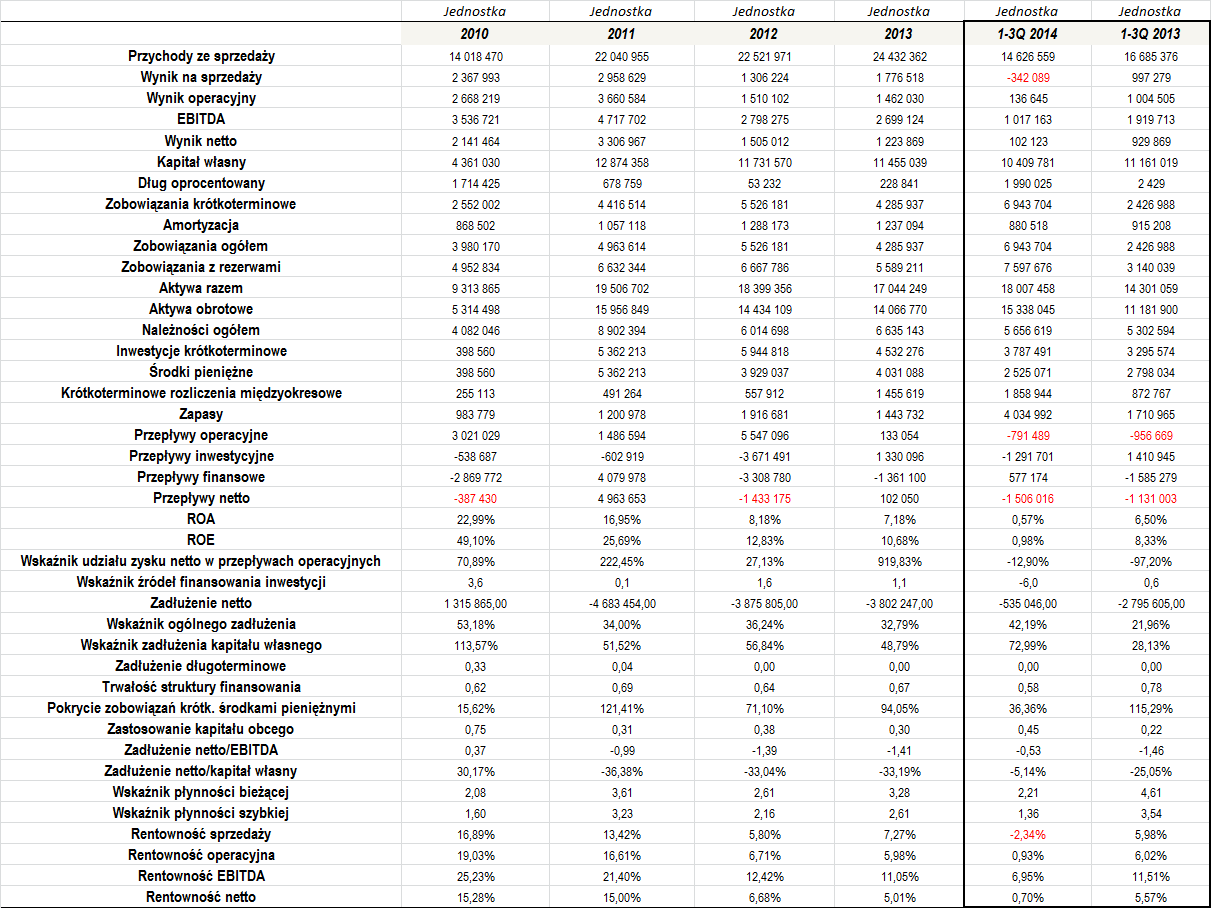

Spółka zanotowała duży wzrost sprzedaży w 2011 roku. Wówczas na pozycji przychodów wykazała ponad 22 mln zł, czyli ponad 57 proc. więcej niż rok wcześniej. W kolejnych okresach nie notowano jednak już aż tak dużych wzrostów, choć dynamikę wzrostową udało się zachować. W 2013 roku obrót wyniósł już 24,4 mln zł, co oznacza, że w okresie 2010 – 2013 Emitent zanotował średnioroczny wzrost sprzedaży na poziomie niemal 15 proc.

W tym roku sytuacja prezentuje się już nieco słabiej. W okresie styczeń – wrzesień Ekobox zanotował 14,6 mln zł przychodów, co jednak oznacza 12 proc. spadek r/r. Niestety zarząd w raporcie kwartalnym w dość zwięzły sposób komentuje uzyskane wyniki, ograniczając się jedynie do podania dynamiki wartości sprzedaży i zysku netto.

Do tej pory Spółka notowała dobre wyniki finansowe, w każdym roku finiszując z dodatnimi rezultatami na wszystkich poziomach działalności. Trzeba również przyznać, że w okresie 2010 i 2011 roku Emitent notował bardzo dobre rentowności – na poziomie EBITDA przekraczały one nawet 20 proc. W ostatnim czasie widać w tej materii pewne pogorszenie – marże w ostatnich dwóch latach obrotowych były już niższe niż poprzednio, choć nadal ich wysokość trzeba uznać jako przyzwoitą.

W kontekście wyników, warto szczególną uwagę poświecić oczywiście bieżącemu okresowi. Po trzech trymestrach Ekobox zanotował bowiem słabsze rezultaty niż rok wcześniej. Na poziomie sprzedaży w rachunku widniała nawet strata rzędu 342 tys. zł, choć poprzednio było to ponad 997 tys. zł zarobku. Wyniki EBIT, EBITDA i netto były już dodatnie, choć zarazem istotnie niższe niż rok wcześniej. Taka tendencja niewątpliwie może nie pomagać w wykreowaniu trwalszego odbicia na wykresie, choć nawet pomimo tego, w ostatnim czasie kurs Spółki radzi sobie dość dobrze.

Jak widać na tabeli, wskaźniki zwrotu z aktywów i z kapitału własnego także notują w poprzednich pełnych okresach ujemną dynamikę, choć oczywiście nadal są wyraźnie dodatnie. Średni poziom ROA w okresie 2010 – 2013 wyniósł 13,83 proc., a ROE 24,58 proc., więc to naprawdę przyzwoite rezultaty.

Warto zwrócić uwagę także na inną kwestie. Otóż w całym okresie 2010 – 2013 Ekobox notował dodatnie przepływy operacyjne, co bardzo dobrze świadczy o sytuacji Spółki. W dwóch latach (2010 i 2012) Emitent zanotował ujemny cash flow netto, ale już w 2013 roku sytuacja była pod tym względem znacznie lepsza. W bieżącym roku, a konkretnie po jego trzech kwartałach, Spółka notuje ujemne przepływy operacyjne i netto, co jednak jest analogiczną sytuacją, jak przed rokiem, więc nie jest to powód do obaw.

Wskaźnik udziału zysku netto w przepływach operacyjnych w 2010, 2011 i 2012 roku prezentował się dobrze. W minionym roku był on już zbyt wysoki. Z kolei wskaźnik źródeł finansowania inwestycji wyraźniej odchylił się w 2010 i 2012 roku, czyli w okresach, kiedy również cash flow netto był ujemny.

Dług netto Ekoboxu w ostatnim czasie regularnie był ujemny, więc to oczywiście dobra sytuacja. Jedynie w 2010 roku sytuacja była odwrotna. W takiej sytuacji analiza długu netto/EBITDA czy długu netto/kapitał własny nie ma zastosowania. Dobrze kształtuje się również wskaźnik ogólnego zadłużenia – ten znajduje się bowiem na niskim i stabilnym poziomie – w całym okresie, jaki wzięliśmy pod uwagę, wyniósł on przeciętnie 39,68 proc. Prawidłowo prezentuje się również zadłużenie kapitału własnego – w tym roku jest ono nieco wyższe niż na koniec 2013 roku, ale to oczywiście nie poziom, który mógłby budzić większe obawy.

Z racji tego, że Ekobox nie notuje zobowiązań długoterminowych, wskaźnik zadłużenia długoterminowego praktycznie regularnie był zerowy, przy czym przyjmuje się, że powinno być to od 0,5 do 1. Dość dobrze prezentuje się trwałość struktury finansowania, choć w tym roku zauważalne jest pewne pogorszenie sytuacji w porównaniu ze stanem z poprzedniego pełnego roku obrotowego. Prawidłowe jest za to zastosowanie kapitału obcego – wskaźnik jest zarówno stabilny, jak i oscyluje na stosunkowo niewielkim i zarazem bezpiecznym poziomie.

Emitent z reguły posiadał dość wysoki stan środków pieniężnych. Potwierdza to wskaźnik pokrycia zobowiązań krótkoterminowych posiadaną gotówką, który w okresie 2010 – 1-3Q 2014 wyniósł przeciętnie 67,71 proc., co jest sporą wartością. W tym roku, z racji ujemnych przepływów netto i wzrostu długu, wskaźnik uległ pewnemu obniżeniu – do 36,36 proc.

Wskaźniki płynności prezentują się dość dobrze, choć z reguły były one nieco zbyt wysokie – zarówno bieżący, jak i szybki. Trzeba jednak stwierdzić, że odchylenia były małe, więc sytuacja w tym zakresie kształtuje się bardzo dobrze i stabilnie.

Reklama AEC

Reklama NEWWEB

- Obroty

- *

- Wzrosty

- Spadki