Milkpol - mleczny biznes

- Utworzono: poniedziałek, 02, maj 2016 20:24

Kiedy firma kończy rok z ujemnym wynikiem netto na sprzedaży, a do tego ze stratami na poziomach operacyjnym i netto - to oczywiście nie jest dobra sytuacja. Z drugiej strony, jeśli straty te są mimo wszystko dużo mniejsze niż rok wcześniej, to pojawia się powód, by na rezultaty spojrzeć bardziej przychylnie.

Opisane zjawiska dotyczą Milkpolu - i za chwilę przyjrzymy się tym kwestiom szczegółowo. Wpierw przypomnijmy, że Milkpol to prywatny producent nabiału. Firma dokonuje skupu i przetwórstwa mleka, handluje także towarami z innych mleczarni.

Produkty własne Milkpolu to m.in. sery twarogowe, śmietana, mleko, maślanki, kefiry, jogurty itd. Dystrybucja wyrobów innych firm obejmuje m.in. sery żółte, serki topione i homogenizowane, masło czy tłuszcze.

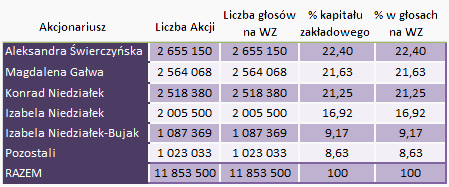

Główni akcjonariusze Milkpolu to osoby fizyczne. Witryna internetowa prezentuje następujący podział:

Aleksandra Świerczyńska to prezes zarządu. Jest absolwentką Wyższej Szkoły Kupieckiej w Łodzi. Magdalena Gałwa to wiceprezes zarządu.

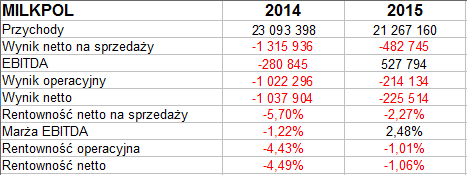

Spójrzmy na wyniki z lat 2014 i 2015:

Rok 2015 przyniósł nieco niższe przychody niż 2014, mianowicie 92 proc. poprzedniej kwoty. Widzimy jednak, że udało się znacznie zredukować straty, a w aspekcie EBITDA firma wyszła nawet na plus z marżą 2,48 proc. Strata operacyjna wyniosła 214 tys. zł, strata netto 225,5 tys. zł. Marża netto to -1,06 proc., ale rok wcześniej było to -4,5 proc.

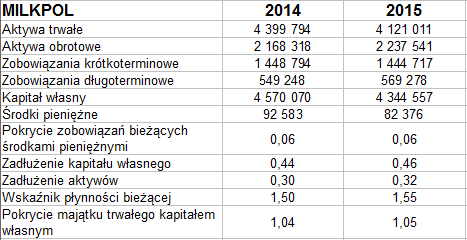

W aktywach dominują trwałe (ostatnio 4,12 mln zł), głównie rzeczowe (zwłaszcza budynki i lokale, urządzenia techniczne i maszyny, w mniejszym stopniu środki transportu czy grunty). W majątku obrotowym główna pozycja to należności handlowe.

Co do zapasów, to opiewały ostatnio na 672 tys. zł i r/r wzrosły o 20 proc. Jest to w sumie niekorzystne, skoro równocześnie przychody spadły.

Wskaźnik płynności bieżącej wynosi 1,55 pkt, a gdyby okroić go o zapasy i niewielkie rozliczenia międzyokresowe czynne (bieżące), to mielibyśmy ok. 1,07 pkt. Z teoretycznego punktu widzenia to całkiem dobry wynik.

Zobowiązania, dodajmy, prezentujemy wraz z doliczonymi rezerwami i rozliczeniami międzyokresowymi (które jednak były tylko długoterminowe).

Milkpol zachowuje złotą regułę bilansową, ma też niewielkie zadłużenie (32 proc.). Wypłacalność natychmiastowa nie jest może duża (6 proc.), ale r/r nie pogorszyła się.

Przepływy operacyjne netto były dodatnie - wyniosły w minionym roku 290 tys. zł.

W roku 2015, jak czytamy, nastąpił spadek cen surowca mleczarskiego o 17,7 proc. Firma stara się jednak ekspandować na nowe rynki zbytu, unowocześnia też zakład produkcyjny. Uruchomiła dwa sklepy firmowe i rozpoczęła produkcję dla sieci handlowych pod ich własnymi markami.

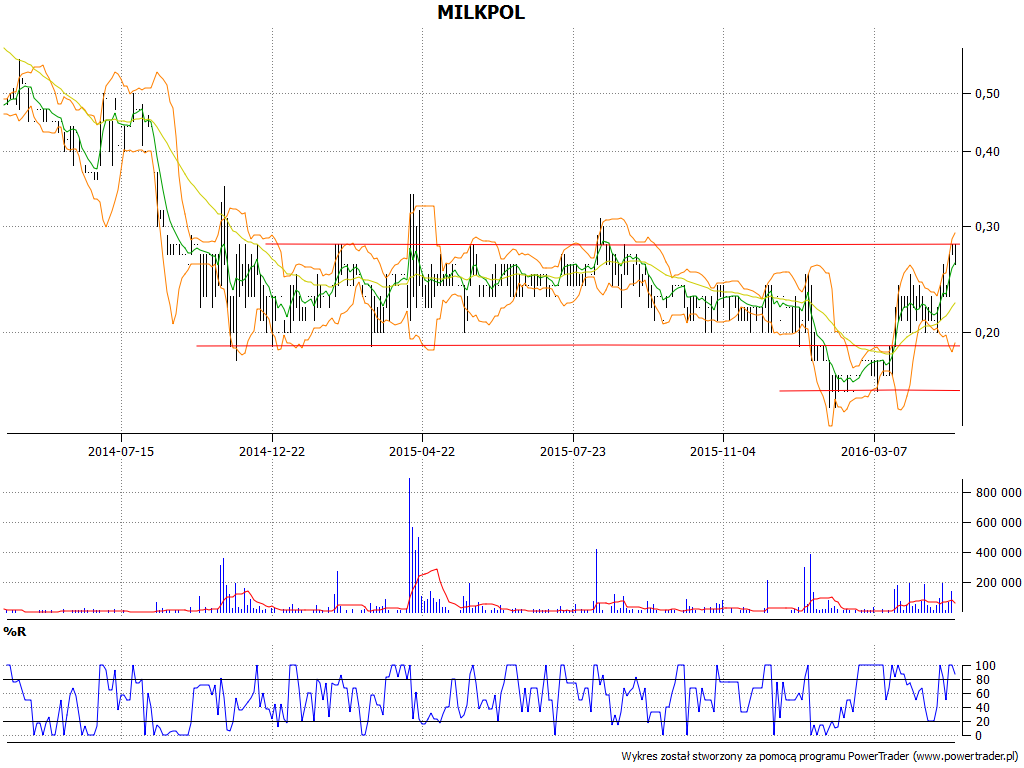

Spójrzmy jeszcze na wykres kursu:

W zasadzie od bardzo dawna, od jesieni roku 2014, można tu mówić o konsolidacji. Jej zakres wahań to ok. 0,18 - 0,30 zł, jakkolwiek w lutym roku bieżącego zbijano kurs chwilami do 0,15 zł. Później jednak nastąpiły wzrosty. Pytanie tylko, czy uda się przebić zakres 0,27 - 0,31 zł. Na razie nie jest to pewne.

Reklama AEC

Reklama NEWWEB

- Obroty

- *

- Wzrosty

- Spadki