FKD - magazyny soli lokomotywą działalności

- Utworzono: piątek, 30, wrzesień 2016 08:32

W 2015 roku Fabryka Konstrukcji Drewnianych nie musiała jeszcze sporządzać raportu skonsolidowanego, ale raport za pierwsze półrocze 2016 roku ma już taki charakter.

Spółka jest 100-proc. udziałowcem w podmiotach Dąbrówka sp. z o.o., Dome International sp. z o.o. i Dome International sp. z o.o. S.K. Dwie ostatnie firmy działają w obszarze soli: chodzi o budowę magazynów soli, która stosowana jest np. przy zimowym utrzymaniu dróg.

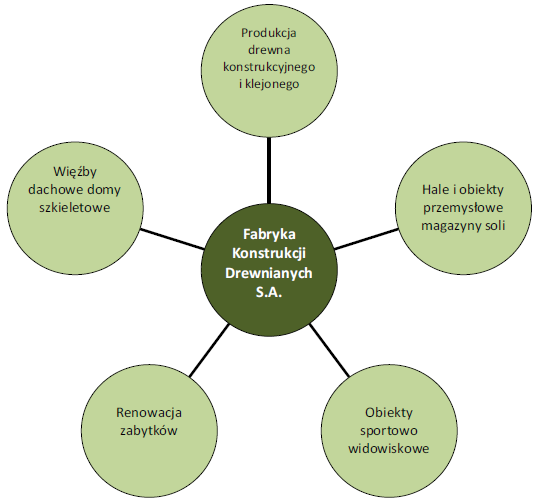

Zasadniczo jednak FKD ma szerszy profil działalności. Widzimy to na poniższym schemacie, zaczerpniętym z raportu półrocznego:

Jak widać, chodzi o działalność budowlaną i pokrewną, przede wszystkim w oparciu o drewno. To zresztą nie zaskakuje, biorąc pod uwagę jednoznaczną nazwę przedsiębiorstwa. Funkcjonuje ono od roku 2010, z początku była to spółka z o.o. Ściślej rzecz ujmując, na początku dominowała budowa domów z drewna, zaś od kilku lat dominuje specjalistyczna obróbka drewna konstrukcyjnego.

Główny akcjonariusz to Romualda Zielińska (89,97 proc. w kapitale i głosach). Jest ona członkiem rady nadzorczej, zaś prezesem zarządu jest Waldemar Zieliński.

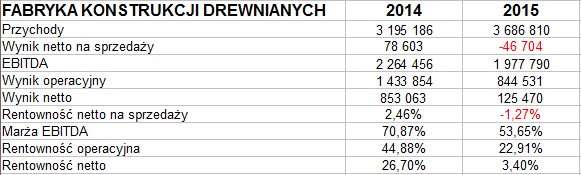

Spójrzmy na wyniki finansowe:

W roku 2015 przedsiębiorstwo miało 3,69 mln zł przychodów, czyli r/r wzrosły o 15,4 proc. Strata netto na sprzedaży wyniosła co prawda 46,7 tys. zł, ale udało się wygenerować zyski EBITDA, EBIT i na czysto. Marża operacyjna wyglądała solidnie (22,9 proc.), ale była dużo niższa niż w roku 2014 (wtedy 44,9 proc.). Spadła też wymownie rentowność netto - z 26,7 proc. do 3,4 proc.

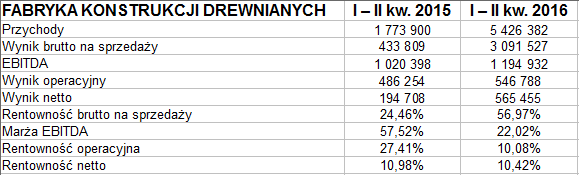

W skonsolidowanych wynikach półrocznych przedstawiliśmy wynik brutto na sprzedaży - był on w badanym okresie dodatni i znacznie wzrósł r/r, tj. ponad 7 razy. W ogóle zresztą widzimy też, że półrocze 2016 przyniosło znaczny wzrost obrotów, więcej niż trzykrotny, do 5,43 mln zł.

Z drugiej strony, postęp w wynikach EBIT i netto nie był aż tak triumfalny. W istocie np. marża operacyjna spadła z 27,4 proc. do niewiele ponad 10 proc.

Nawiasem mówiąc, jednostkowe przychody półroczne FKD wyniosły 2,35 mln zł, zaś wynik operacyjny 296 tys. zł.

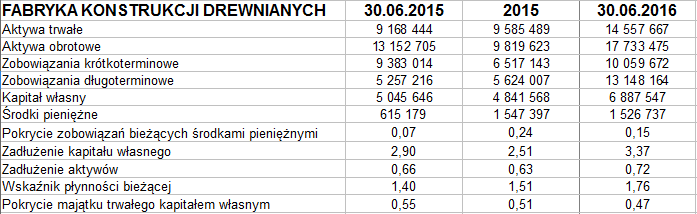

Oto dane bilansowe - w najnowszym ujęciu skonsolidowane:

Majątek trwały to 14,56 mln zł pod koniec czerwca 2016, wzrósł r/r wymownie, bo o blisko 60 proc. Intensywnie powiększył się też majątek obrotowy.

Grupa nie zachowuje złotej reguły bilansowej, ma natomiast niezły wskaźnik płynności bieżącej (1,76 pkt). W miarę nieźle wygląda też 15-procentowa wypłacalność natychmiastowa. Ogólne zadłużenie to 72 proc., jest niestety dość wysokie - i dobrze byłoby, gdyby w przyszłości już nie rosło w znaczący sposób.

W raporcie półrocznym zarząd informował m.in., że spółka terminowo zakończyła prace przy budowie magazynu soli w Ośnie Lubuskim. Prowadzone są prace przy trzech magazynach w Lublinie, rozpoczęto również realizację zadań tego rodzaju w Lidzbarku Warmińskim, Krasnosielcu i Krościnie, przy czym w tej ostatniej miejscowości wznoszony jest też budynek biurowy. Na dzień 12 sierpnia grupa FKD miała kontrakty na 18,6 mln zł (na lata 2016 - 2018) i uczestniczyła w negocjacjach na budowę kilkunastu magazynów soli o łącznej wartości 30 mln zł. Jak widać, magazyny soli to teraz lokomotywa działalności emitenta.

Spójrzmy na wykres kursu:

Generalnie na sytuację można patrzeć dwojako. Z jednej strony mamy (przynajmniej od 24 czerwca) trend spadkowy, z drugiej zaś cały okres od października 2015 to konsolidacja. Ostatnio kurs ocierał się o rejon wsparcia 0,46 - 0,50 zł. Zasadnicza tendencja zniżkowa nie została jeszcze pokonana.

Reklama AEC

Reklama NEWWEB

- Obroty

- *

- Wzrosty

- Spadki