Prefabet na budowie

- Utworzono: piątek, 14, lipiec 2017 21:17

Przed nami Prefabet - Białe Błota S.A. Przedsiębiorstwo to przyznaje się do 120-letniej historii i określa się jako "wiodący producent sprężonych elementów konstrukcji oraz prefabrykowanych elementów kanalizacji podziemnej".

Głównym ("sztandarowym", jak to określono na witrynie spółki) produktem jest beton sprężony, np. w postaci płyt Spiroll. Oferta jest jednak szersza, w jej skład wchodzą też np. słupy żelbetowe, belki, podwaliny, dźwigary żelbetowe, studnie betonowe, wpusty itd.

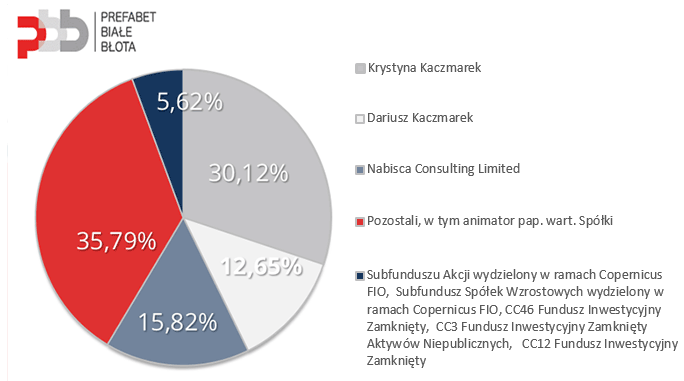

Tak - podajemy za stroną spółki - wygląda akcjonariat:

Dariusz Kaczmarek jest prezesem zarządu. Działa w branży budowlanej od 25 lat, ma wykształcenie średnie techniczne.

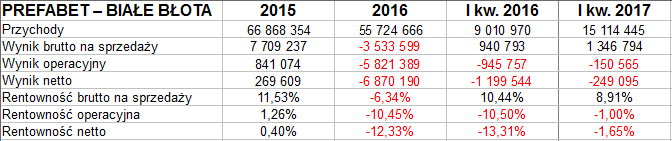

Spójrzmy zatem na przychody, straty i zyski firmy:

W roku 2015 przedsiębiorstwo było w zupełności na plusie, w szczególności odnotowało 841 tys. zł zysku operacyjnego, co przy 67 mln zł przychodów oznaczało odpowiednią rentowność na poziomie 1,26 proc. Rentowność netto wyniosła 0,40 proc.

Ale rok później było już znacznie gorzej. Rok 2016 zaczął się stratą na poziomie 13,3 proc. obrotów (mowa o I kw. 2016). Ostatecznie strata opiewała na 6,87 mln zł, zatem skonsumowała ona 12,3 proc. przychodów (które zresztą silnie spadły r/r, do 56 mln zł).

W tym kontekście pierwszy kwartał 2017 jawi się jako relatywnie niezły. Owszem, zysk mamy jedynie brutto na sprzedaży - przy czym jego marża spadła r/r z 10,44 proc. do 8,91 proc. Ale z drugiej strony wyniki operacyjny i netto poprawiły się, choć- podobnie jak w I kw. 2016 - pozostały ujemne. Tym niemniej negatywne marże zbliżyły się do zera, np. operacyjna wyniosła -1 proc.

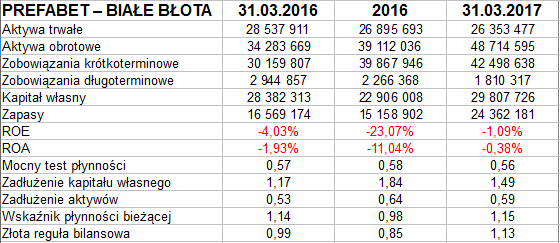

Co z bilansem?

Suma bilansowa na koniec marca 2017 to ponad 75 mln zł, przy czym w aktywach dominują obrotowe. Wskaźnik płynności bieżącej nie jest wysoki, niemniej poziom 1,15 pkt oznacza, że aktywa obrotowe przewyższają zobowiązania krótkoterminowe. Trochę słabo prezentuje się mocny test płynności - nie sięga nawet 0,6 pkt.

Złota reguła bilansowa jest spełniona, to dobrze. Innymi słowy, kapitał własny przewyższa aktywa trwałe. Ogólne zadłużenie jest dość wysokie - ok. 60 proc. - ale to jeszcze nie skala dramatu.

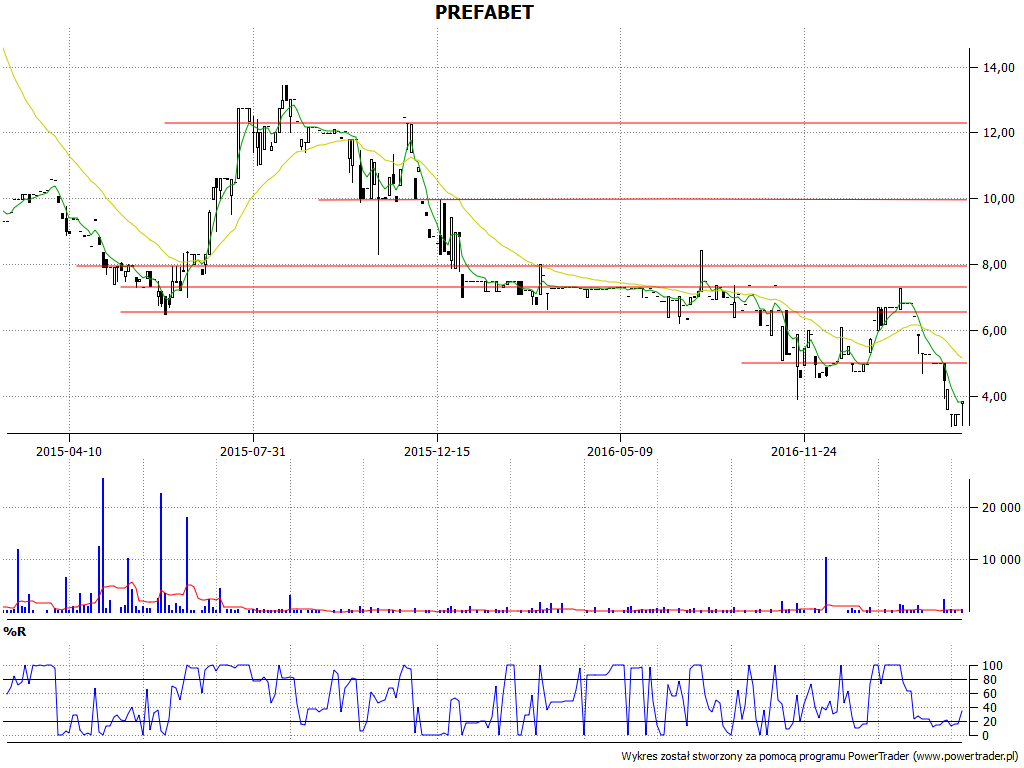

Papiery na NewConnect wyceniane są nisko, a nawet bardzo nisko. Testowano już dołki w rejonie 3,09 - 3,12 zł, było to parę dni temu. A przecież jeszcze w sierpniu 2015 było momentami więcej niż 13,40 zł. Tym niemniej pozytywnym akcentem obecnej sytuacji jest sygnał pro-zakupowy generowany przez oscylator %R.

Reklama AEC

Reklama NEWWEB

- Obroty

- *

- Wzrosty

- Spadki