Orzeł chce poprawić stan rzeczy

- Utworzono: sobota, 23, wrzesień 2017 19:26

Orzeł zajmuje się recyklingiem zużytych opon samochodowych. Podstawowym produktem tego przedsiębiorstwa jest granulat gumowy, niemniej oferta obejmuje także złom stalowy i kord tekstylny.

Pozytywnym zjawiskiem jest fakt, że w II kw. 2017 roku spółka Orzeł odnotowała wymowny wzrost przychodów, mianowicie o 46 proc. w relacji rocznej. Wynikało to głównie ze zwiększenia wolumenu sprzedaży.

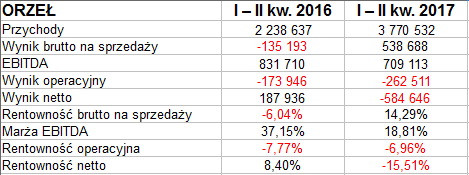

Spójrzmy na wyniki narastające:

Przychody półroczne opiewały na 3,77 mln zł. W ciągu roku poprawiły się o 68,4 proc., tak więc dynamika była jeszcze lepsza niż ta z samego II kw. 2017.

Faktem jest jednak i to, że EBITDA się zmniejszył, strata operacyjna pogłębiła się, a wynik netto z plusa zszedł na minus. Firma całościowo straciła 585 tys. zł, tj. równowartość 15,5 proc. przychodów. W I - II kw. 2016 marża netto opiewała na 8,4 proc.

Co więcej, przepływy operacyjne wypadły ujemnie - było to -956 tys. zł (rok wcześniej kwota oscylowała w pobliżu zera, ale formalnie po dodatniej stronie: odnotowano 324,5 zł).

Trzeba przyznać, że poprawił się wynik brutto na sprzedaży (przede wszystkim stał się dodatni). Firma liczy na przyszłe obniżenie technicznego kosztu wytwarzania, gdyż trend kosztu pozyskiwania opon jest spadkowy. Niestety, koszty finansowe w II kw. 2017 wzrosły o 44 proc., a to z powodu wyższego oprocentowania obligacji.

Co się tyczy pogorszenia rezultatu operacyjnego, to zarząd wyjaśnia, iż rok temu wynik był dużo lepszy z powodu uwzględnienia kary umownej od jednego z kontrahentów. Teraz tego efektu nie było. W samym drugim trymestrze EBIT obniżył się r/r o 500 tys. zł.

W II kw. 2017 wygenerowano 308 tys. zł straty na sprzedaży, m.in. z powodu wprowadzania na rynek nowego produktu.

Szefostwo firmy podkreśla też, że obniżka przepływów operacyjnych powinna być właściwie interpretowana: był to bowiem w znacznym stopniu skutek spłaty pożyczki (693 tys. zł) poprzez cesję wierzytelności. Taki ruch nie generuje bezpośrednich przepływów finansowych.

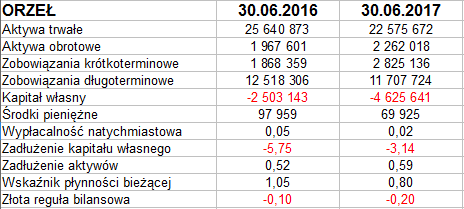

To, co niepokoi bardzo mocno, to ujemne kapitały własne. W ogóle zresztą spójrzmy na bilans:

Kapitał własny to 4,62 mln zł poniżej zera. Jeszcze przed rokiem, tj. 30 czerwca 2016, było to -2,5 mln zł. Zarząd zapowiada, że ma zamiar zmienić ten stan rzeczy, tj. odbudować kapitały.

Płynność bieżąca stoi nisko, r/r spadła z i tak niskiego poziomu 1,05 pkt do 0,80 pkt. Ogólne zadłużenie nie jest dramatycznie wysokie, ale jednak to 60 proc. sumy bilansowej (co prawda w głównej mierze długoterminowo). Nisko stoi wypłacalność natychmiastowa: 2 proc.

Władze firmy Orzeł podkreślają, że celem strategicznym jest teraz przywrócenie długoterminowej rentowności przedsiębiorstwu i wykonanie układu z wierzycielami.

Tak wygląda akcjonariat opisywanego biznesu:

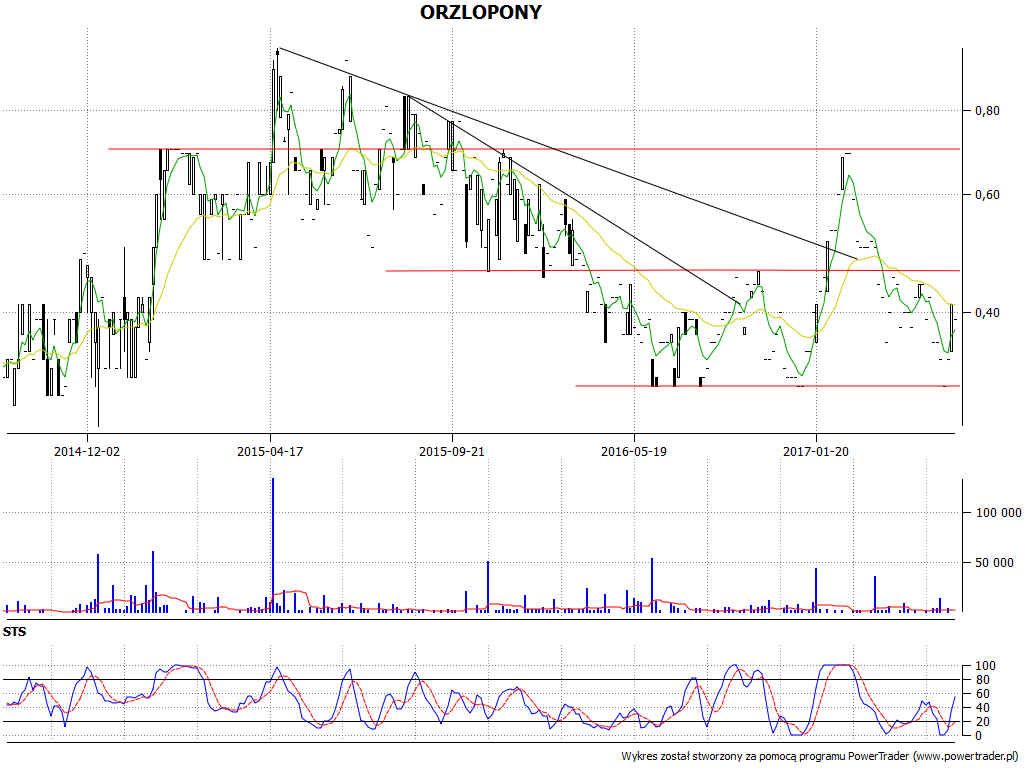

A tak prezentuje się wykres kursu papierów:

W kwietniu 2015 notowano 0,99 zł w roli szczytu. Potem już tak dobrze nie było. Długoterminowy trend spadkowy dotrwał w zasadzie do jesieni 2016. Później było trochę wahań, w styczniu i lutym podjęto atak na wyższe poziomy - ale efemeryczny. Kolejna faza to silna przecena, zejście do 31 groszy i teraz odbicie. STS daje sygnał pro-zakupowy.

Reklama AEC

Reklama NEWWEB

- Obroty

- *

- Wzrosty

- Spadki

| Walor | Cena | Zmiana | Obroty (*) |

|---|---|---|---|

| Mentzen | 0,00 |  15,71% 15,71% | 311,16 |

| Invention | 0,00 |  4,29% 4,29% | 239,17 |

| Robsgroup | 0,00 |  -1,24% -1,24% | 206,39 |

| Starward | 0,00 |  -9,01% -9,01% | 199,77 |

| Cannabis | 0,00 |  10,95% 10,95% | 177,80 |

| Hemp | 0,00 |  10,37% 10,37% | 138,30 |

| Walor | Cena | Zmiana |

|---|---|---|

| Femtech | 0,00 |  33,33% 33,33% |

| Ecl | 0,00 |  23,48% 23,48% |

| Termo2pwr | 0,00 |  20,70% 20,70% |

| Nogrvdev | 0,00 |  18,56% 18,56% |

| Aps | 0,00 |  16,34% 16,34% |

| Mentzen | 0,00 |  15,71% 15,71% |

| Walor | Cena | Zmiana |

|---|---|---|

| Yetiforce | 0,00 |  -25,00% -25,00% |

| Aalliance | 0,00 |  -16,17% -16,17% |

| Bpc | 0,00 |  -15,67% -15,67% |

| Eneida | 0,00 |  -15,25% -15,25% |

| Vmaxsa | 0,00 |  -12,91% -12,91% |

| Biztech | 0,00 |  -12,50% -12,50% |