FKD - duże ambicje

- Utworzono: piątek, 05, styczeń 2018 20:34

Fabryka Konstrukcji Drewnianych to niewątpliwie przedsiębiorstwo z dużymi ambicjami, o czym świadczy choćby ostatni raport okresowy - za III kw. 2017 roku. Sporo w nim informacji, a szczególnie istotne są odważne prognozy finansowe na najbliższe lata.

W pewnym sensie działalność FKD opisana jest w jej nazwie. Rzeczywiście, firma wytwarza różnego typu konstrukcje i budynki drewniane. W zasadzie to grupa kapitałowa, a należą do niej następujące podmioty zależne:

- Dąbrówka sp. z o.o.

- Dome International sp. z o.o.

- Dome International sp. z o.o. S.K.

- FKD Employees sp. z o.o.

Spółki te wykonują m.in. (a może przede wszystkim) drewniane magazyny zimowego utrzymania dróg, czyli magazyny soli. Dotąd FKD zbudowała ok. 170 takich obiektów, nie tylko w Polsce - bo także na Litwie, w Rosji i Estonii. FKD produkuje też wytwornice chlorku sodu, potasu i wapnia pod marką SaltTech. Brand ten obejmuje też zbiorniki na ciecze płynne.

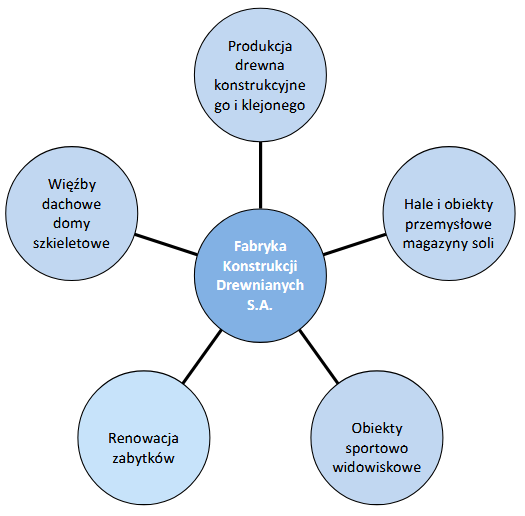

Firma opisuje swój profil działalności następująco (przedruk w ślad za sprawozdaniem FKD):

FKD w pewnej mierze zajmuje się też wielkogabarytowymi projektami i budownictwem jednorodzinnym - zawarła np. kontrakt na 4 mln zł, którego przedmiotem jest budowa osiedla domów w Starym Tomyślu. Spółka wykonuje też prace drogowe (głównie przy budowie magazynów soli) i usługi rewitalizacji zabytków. Te ostatnie dają małe przychody, ale z wysoką marżą.

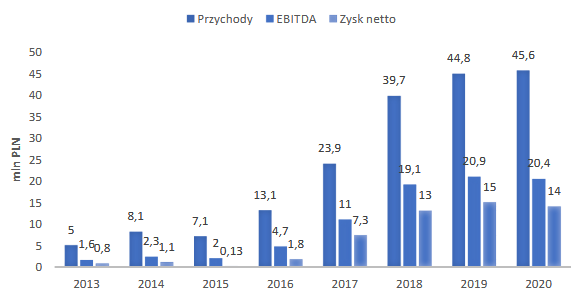

Ambicje FKD pokazuje ten wykres, na którym dane za lata 2017 - 2010 należy postrzegać jako szacunkowe i prognozowane (dodajmy, że mowa o wynikach po konsolidacji):

Jak widać, w roku 2016 przychody opiewały na 13,1 mln zł, ale w 2020 ma to być już 45,6 mln zł - z zyskiem netto 14 mln zł, tj. z marżą na czysto 30,7 proc.

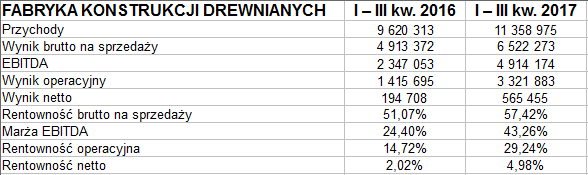

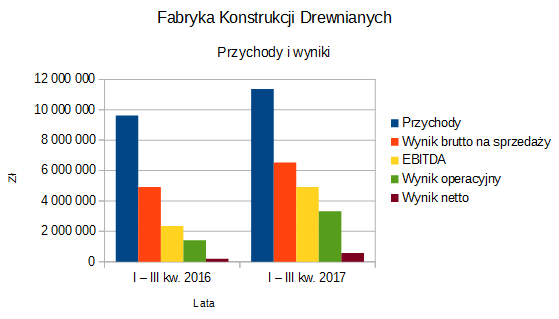

A jak to wyglądało w trzech pierwszych kwartałach 2017? Oto i kwoty skonsolidowane:

Przychody za 9 miesięcy 2017 to 11,36 mln zł, a za cały rok bieżący ma to być prawie 24 mln zł, jak wiemy z prognozy. Oznaczałoby to jednak, że ostatni kwartał da więcej niż trzy trymestry wcześniejsze razem wzięte. W 2016 z pewnością tak nie było.

W każdym razie dynamika roczna obrotów to 18 proc. Zysk operacyjny wzrósł 2,3 razy, do 3,32 mln zł. To poprawiło odpowiednią rentowność z 14,7 proc. do 29,2 proc. Rentowność netto zwiększyła się z 2 proc. do 5 proc.

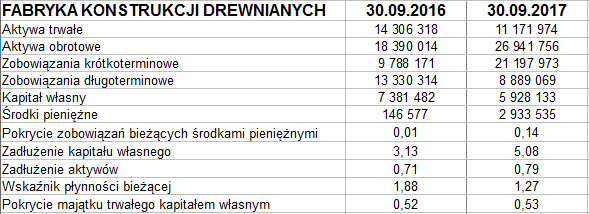

Dane bilansowe mamy poniżej:

Aktywa trwałe na koniec września 2017 to 11,2 mln zł, obrotowe to prawie 27 mln zł. Nie jest zachowana złota reguła bilansowa: kapitał własny pokrywa tylko 53 proc. aktywów trwałych.

Płynność bieżąca zdaje się być w normie (1,27 pkt), ale raczej w dolnych jej obszarach, a poza tym spadła znacząco w stosunku rocznym - z 1,88 pkt. Wysokie jest niestety ogólne zadłużenie: to aż 79 proc. sumy bilansowej, a i tak nie doliczyliśmy (niewielkich, co prawda) rezerw.

Na plus liczy się na pewno to, że środki pieniężne grupy FKD przez rok wielokrotnie wzrosły, a przez to wypłacalność natychmiastowa skoczyła z 1 proc. do 14 proc.

Sama spółka-matka miała w badanym okresie przychody na poziomie 5,5 mln zł (4,17 mln zł rok wcześniej) i zarobiła na czysto 181 tys. zł (poprzednio 105,5 tys. zł). W samym III kw. 2017 miała 406 tys. zł straty.

Prognoza finansowa grupy została podtrzymana w najnowszym dostępnym raporcie okresowym, acz nie badał jej biegły rewident.

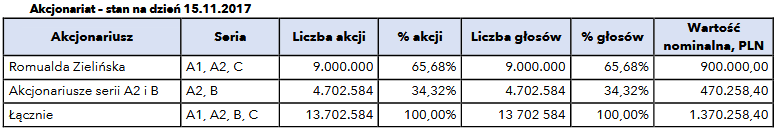

Tak wygląda akcjonariat FKD:

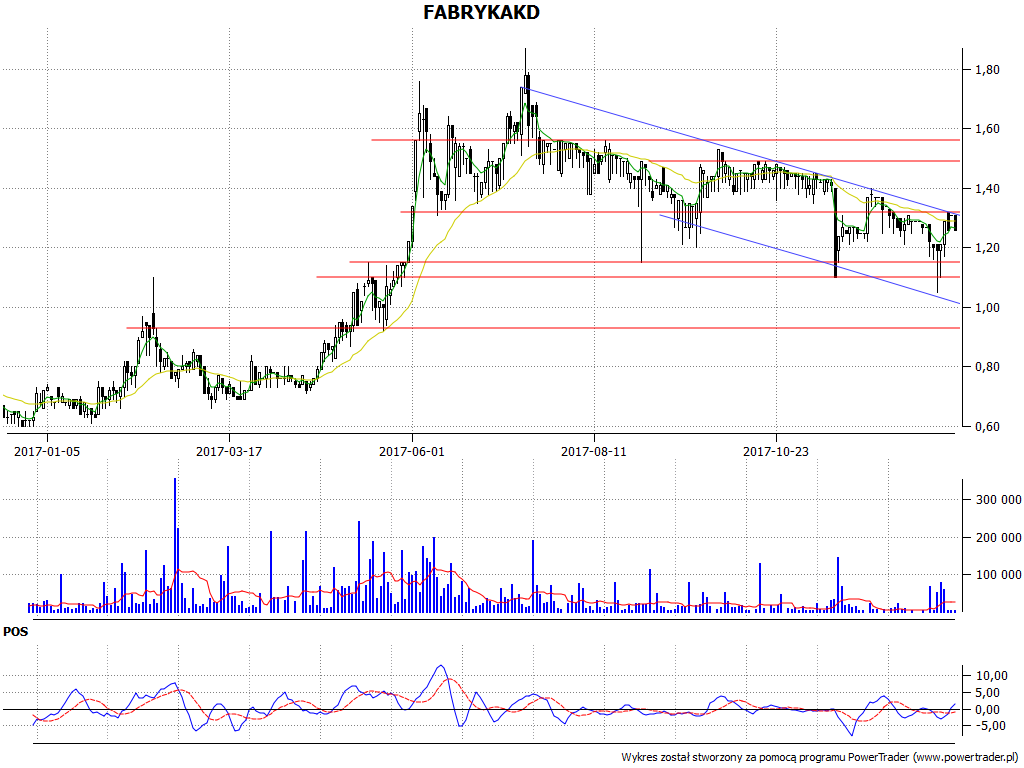

A tu widzimy wykres kursu:

W lipcu 2017 zakreślono szczyt wynoszący 1,87 zł. Później uformował się trend spadkowy, a nawet kanał zniżkujący - nadal aktywny. Pod koniec grudnia zanotowano minimum na 1,05 zł. Następny ruch to wzrost w kierunku górnego ograniczenia kanału, tj. linii trendu spadkowego. W zasadzie pokrywa się to z oporem przy 1,31 - 1,32 zł. Na razie nie został on przebity. Sygnał oscylatora POS jest pro-zakupowy.

Reklama AEC

Reklama NEWWEB

- Obroty

- *

- Wzrosty

- Spadki