Rovita - wątki pozytywne i problematyczne

- Utworzono: sobota, 05, maj 2018 23:33

Rovita to grupa kapitałowa z szeroko pojętej branży handlowej. Pojęcie to można jednak doprecyzować: firma zajmuje się dystrybucją dóbr z segmentu FMCG, czyli towarów szybkozbywalnych.

A zatem Rovita rozprowadza słodycze, kawę, herbatę, przetwory owocowo-warzywne, przyprawy, konserwy, nabiał, tluszcze czy np. produkty zbożowe. W większośc chodzi zatem o żywność. Klientami przedsiębiorstwa są zarówno odbiorcy detaliczni, jak i hurtownicy. Działalność prowadzona jest na terenie pięciu województw we wschodniej Polsce. Spółka prowadzi też sklep online, a poza tym posiada podmiot zależny Nesbru, wytwarzający produkty marek takich jak Kramer, Brutal, Power Moon czy Krzyśki. Inna marka Rovity to Zdrovita - obejmująca m.in. żywność ekologiczną.

Jak się zarabia na takim biznesie? Cóż, Rovita niewątpliwie w latach 2015 - 2017 osiągała zyski, ale nie znaczy to, że wszystkie wskaźniki prezentowały się dobrze.

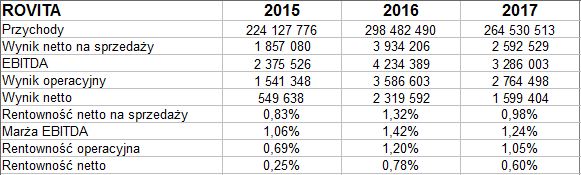

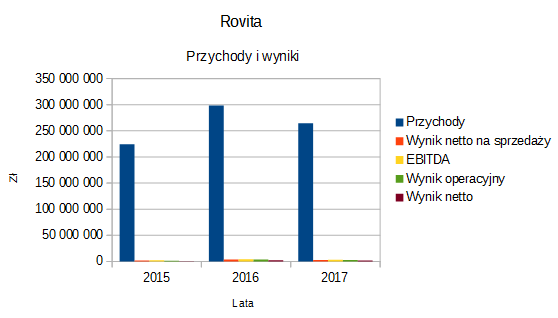

Zacznijmy jednak od wspomnianych zysków. Spójrzmy na tabelę rezultatów skonsolidowanych:

Przychody za rok 2017 to 264,5 mln zł. W skali rocznej obniżyły się niestety o 11,4 proc. Zyski też zresztą spadły: netto na sprzedaży, EBITDA, operacyjny i liczony na czysto. Na każdej z pozycji obniżyły się nie tylko kwoty, ale i rentowności. Dla przykładu marża operacyjna zeszła z 1,20 proc. do 1,05 proc., a marża netto z 0,78 proc. do 0,60 proc.

Ta sytuacja nie może cieszyć, ale i tak dobrze, że przedsiębiorstwo wypracowało lepsze rentowności (i kwoty) niż dwa lata wcześniej, w 2015. Jeśli chodzi o spółkę-matkę, to miała ona 262 mln zł przychodów, 2,62 mln zł zysku operacyjnego i 1,55 mln zł zysku na czysto.

Samo to, że grupa Rovita pracuje przy niskich marżach, można w jakiejś mierze usprawiedliwić specyfiką branży - w handlu dużą liczbą relatywnie tanich towarów tak zazwyczaj jest.

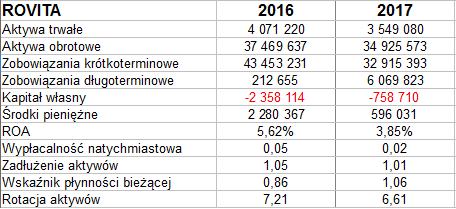

Są jednak poważniejsze kwestie. Oto bilans:

Jeśli firma (grupa) ma ujemny kapitał własny, to niewątpliwie jest się czym martwić. Trzeba jednak przyznać, że w stosunku rocznym sytuacja zmieniła się pozytywnie: kapitał mimo wszystko zbliżył się do zera. Na koniec 2017 notowano -759 tys. zł.

Płynność bieżąca stoi nisko, ale się poprawiła, rosnąc r/r z 0,86 pkt do 1,06 pkt. Zwrot z aktywów był gorszy niż rok wcześniej, a poza tym osłabiła się wypłacalność natychmiastowa (do 2 proc.).

Jak to wszystko podsumować? Zarząd Rovity wyjaśnia, że rok 2017 był szczególny dla całej branży dystrybucji artykułów spożywczych. Było widać stabilizację podziału na rynku pomiędzy określonymi podmiotami, a równocześnie zauważalne były dalsze procesy konsolidacyjne. Te zaś wzmagają konkurencję cenową.

Rovita, jak czytamy, nadal korzysta ze wsparcia finansowego podmiotu dominującego, ale "systematycznie zwiększa wielkość współpracy z dostawcami i obsługującymi ją bankami". Szefostwo spółki zaznacza też, że "choć dostawcy finansują obrót kredytem kupieckim", to jednak "jest on zwykle niewystarczający". Czynniki ryzyka to w takim razie konkurencja cenowa, dostępność kapitału zewnętrznego i jego koszt.

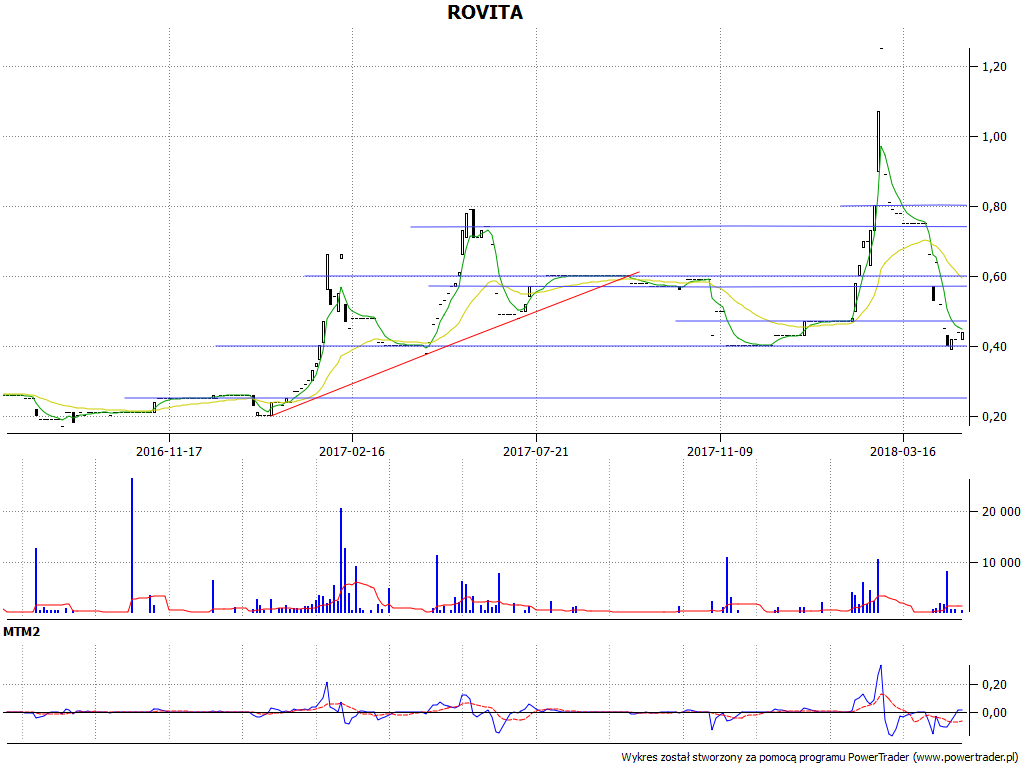

Kurs akcji Rovity na NewConnect oscyluje obecnie w pobliżu 0,40 zł. Ten poziom testowany był zresztą także późną jesienią 2017 - obronił się i wtedy, i teraz. Tak naprawdę strona popytowa ma jednak przed sobą ważne wsparcia: 0,47 zł, 0,57 - 0,60 zł czy 0,75 zł. Raz, ale tylko przez chwilę (12 lutego 2018) notowano 1,25 zł jako maksimum.

Reklama AEC

Reklama NEWWEB

- Obroty

- *

- Wzrosty

- Spadki