Milkpol na plusie w pierwszym kwartale

- Utworzono: środa, 26, czerwiec 2019 06:53

Milkpol to firma, która działa w branży mleczarskiej. Jej produkty to mleko oraz różnego rodzaju przetwory mleczne: jak twarogi, serki smakowe, śmietany czy napoje mleczne. Do spółki należy marka Czarnocin, którą sygnowane są wyroby. W ofercie mamy m.in. ser twarogowy Gusto, serki waniliowe i czekoladowe, kefir czy maślankę (i jogurt naturalny).

Akcjami firmy obraca się na tzw. małym parkiecie GPW, czyli na NewConnect. Wykres prezentuje się jak poniżej:

Jesienią 2018 kreślono minima na 0,67 zł, tam wykreowano wsparcie. Później wykres poszedł w górę, nawet do 1,20 zł. W praktyce jednak za opór lepiej uznać rejon 1,10 - 1,12 zł. Aktualnie mamy 1,04 zł. W maju wykres odbił się od dolnej wstęgi Bollingera, teraz jest tuż przy górnej. To sugeruje korektę i redukcję kursu, acz nie jest to przesądzone. Zresztą, MACD daje raczej sygnał pro-zakupowy.

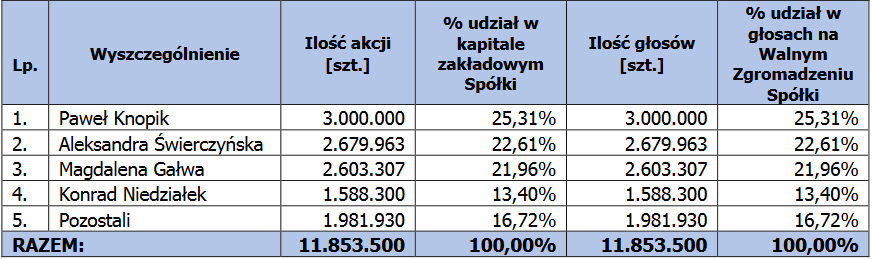

Tak wygląda akcjonariat Milkpolu (Aleksandra Świerczyńska jest prezesem zarządu, Magdalena Gałwa wiceprezesem):

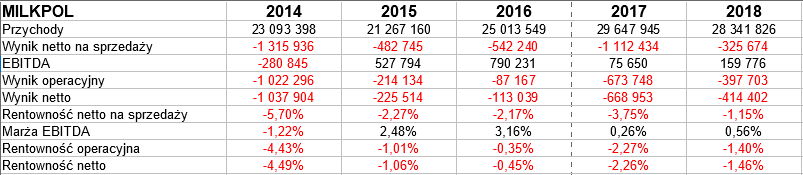

Spójrzmy na dane roczne z lat 2014 - 2018:

Przychody za rok 2018 wyniosły 28,34 mln zł. To 95,6 proc. sumy wypracowanej w 2017.

Wynik netto na sprzedaży poprawił się, ale pozostał ujemny (-325,7 tys. zł). W ogóle zresztą w danych jest sporo czerwieni: Milkpol znalazł się na minusie (w roku ubiegłym) także operacyjnie i netto. Strata na czysto wyniosła 414,4 tys. zł. Kwota ta stanowiła 1,5 proc. obrotów.

Dodatni w latach 2015 - 2018 był jedynie wynik EBITDA. W roku ubiegłym wyniósł 160 tys. zł.

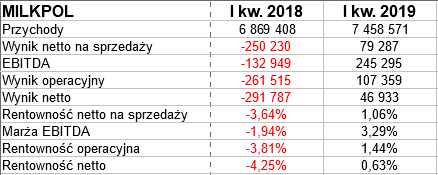

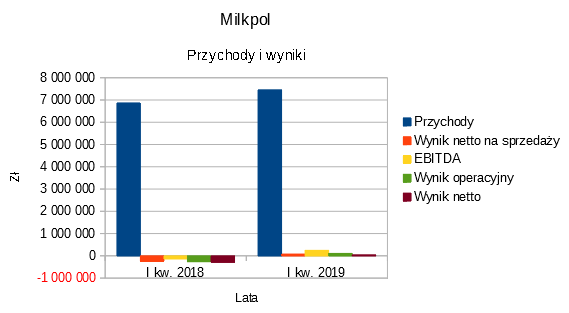

Zerknijmy na dane z pierwszych kwartałów lat 2018 i 2019:

Obrót za styczeń, luty i marzec 2019 to 7,46 mln zł. To przejaw zwyżki w relacji rocznej o 8,6 proc.

Pozytywne jest to, że firma wyszła na plus. Inaczej niż w I kw. 2018, wszystkie analizowane przez nas wyniki były dodatnie. Tak np. wynik operacyjny wyniósł 107,36 tys. zł, zaś zysk netto zbliżył się do 47 tys. zł. Oznaczało to marże na poziomach 1,44 proc. i 0,63 proc.

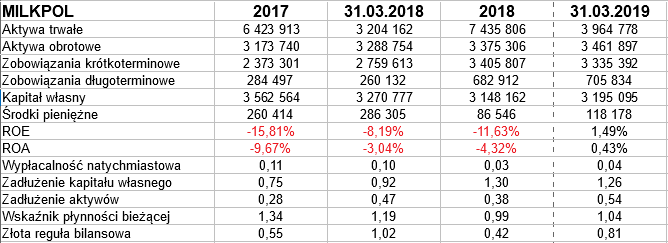

Trzecia tabela to dane bilansowe (zobowiązania podane są bez rezerw i rozliczeń międzyokresowych):

W finale marca 2019 aktywa trwałe wyceniano na 3,96 mln zł, zaś obrotowe na 3,46 mln zł. Te pierwsze to niemal wyłącznie aktywa rzeczowe, przede wszystkim budynki i maszyny. Te drugie to głównie należności bieżące (2,11 mln zł) i zapasy (1,18 mln zł).

Środki pieniężne w kwocie 118,2 tys. zł pokrywały 4 proc. zobowiązań krótkoterminowych, co wypada uznać za dość niską wypłacalność natychmiastową. Wskaźnik płynności bieżącej też niestety jest niski - i zresztą r/r spadł z 1,19 pkt do 1,04 pkt.

Złota reguła bilansowa nie jest już zachowana: kapitał własny finansuje nieco ponad 4/5 aktywów trwałych (a nie całość). Ogólne zadłużenie to 54 proc. sumy bilansowej, mieści się w normie, jak można mniemać. ROE i ROA za I kw. 2019 były dodatnie, rok wcześniej ujemne (z powodu strat).

W raporcie czytamy m.in., że "wdrażana i w części realizowana strategia rozwoju (...) skoncentrowana jest głównie na dalszym zwiększaniu zasięgu sprzedaży oraz na rozwijaniu już istniejących kierunków dystrybucji wyrobów własnych". Co więcej, "planowana jest rozbudowa zakładu produkcyjnego (magazynów i hali produkcyjnej), finansowana częściowo funduszami unijnymi". W tym roku firma chce poprawić "aktywność wizerunkową marki Czarnocin" oraz prowadzić cykliczne kampanie marketingowe. Chce też ugruntować relacje z dostawcami mleka.

Reklama AEC

Reklama NEWWEB

- Obroty

- *

- Wzrosty

- Spadki