Hurtimex i strata drugiego kwartału

- Utworzono: środa, 11, wrzesień 2019 06:22

Hurtimex to dystrybutor odzieży dziecięcej na terenie Polski. Firma istnieje już ponad 25 lat. Rozprowadza ubrania takich marek jak Lemmi, Koenigsmuehle, Doell, KANZ czy Lief!.

W II kw. 2019 roku spółka miała przychody na poziomie 1,87 mln zł - o ok. 732 tys. zł niższe niż rok wcześniej. Redukcja wynikała m.in. z faktu, że skurczyły się zamówienia na usługi magazynowe, składane przez Kids Fashion Group z Niemiec, głównego partnera i udziałowca Hurtimexu. Inny powód był taki, że pogorszyły się wyniki w handlu odzieżą dziecięcą - a to np. z powodu opóźnień w dostawie kolekcji.

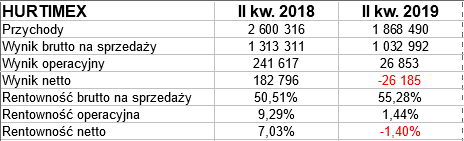

Finalnie II kwartał zakończył się niewielką stratą netto, mianowicie na poziomie 26,2 tys. zł. Widzimy to poniżej:

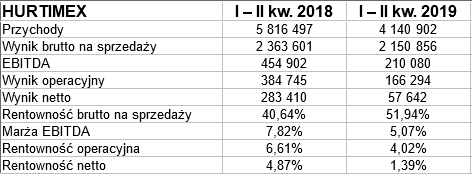

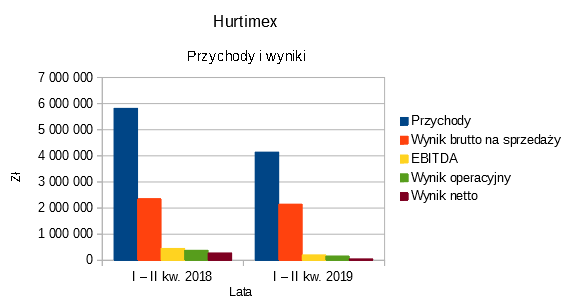

A oto wyniki w ujęciu narastającym, czyli za całe pierwsze półrocze:

W I - II kw. 2019 przychody wyniosły 14,93 mln zł. W relacji rocznej oznaczało to wzrost o 7,6 proc.

Otóż narastający obrót w I - II kw. 2019 to 4,14 mln zł, czyli 71 proc. sumy wypracowanej przed rokiem.

Zysk operacyjny spadł z 385,7 tys. zł do 166,3 tys. zł, co przełożyło się m.in. na redukcję odpowiedniej marży z 6,6 proc. do 4 proc. Rentowność netto skurczyła się z 4,9 proc. do 1,4 proc. Finalny zarobek to 57,6 tys. zł.

Zerknijmy na bilans biznesu:

Pod koniec II kw. 2019 aktywa trwałe wyceniano na 6 mln zł, zaś majątek krótkoterminowy na 9,5 mln zł. Tenże majątek bieżący to głównie należności: aż 8,05 mln zł.

Wskaźnik płynności bieżącej, zbudowany zatem głównie na tych należnościach, ma poziom 4,6 pkt. Z pewnością wysoki, to dobrze. Zresztą, wysoka (choć niższa niż rok wcześniej, podobnie jak w przypadku płynności) jest i wypłacalność natychmiastowa, tj. pokrycie zobowiązań bieżących gotówką. Wynosi 59 proc.

Ogólnie rzecz biorąc, zadłużenie Hurtimexu jest wysokie, bo to aż 87 proc. pasywów. Ten stan rzeczy może niepokoić, aczkolwiek łagodzi go zarówno wysoka płynność, jak i fakt, że zdecydowana większość zobowiązań ma charakter długoterminowy. Dodajmy, że zadłużenie podaliśmy bez (niewielkich) kwot rezerw i rozliczeń międzyokresowych.

Co do złotej reguły, to nie jest spełniona: kapitał własny nie finansuje całości aktywów trwałych ani nawet ich połowy, a tylko 30 proc.

Ogólny obraz firmy jest wszelako dość pozytywny. Generuje zyski (na ogół, bo zdarzają się, jak to widzieliśmy, gorsze kwartały), ma dobrą płynność, ma gotówkę, nie ma zbyt wiele zobowiązań bieżących. Miała też w półroczu dodatnie przepływy operacyjne netto (w kwocie 195,5 tys. zł).

Główni akcjonariusze to: - spadkobiercy p. Bogdana Kopcia (15,07 proc. w kapitale, 19,90 proc. na WZ), do tego ci sami spadkobiercy, ale już osobno (J. Kopeć 13,5 proc. oraz 13,7 proc.; M. Kopeć 2,96 proc. i 4,4 proc.; K. Kopeć 3,3 proc. i 4,7 proc.), a w końcu wspomniana już niemiecka firma KFG (37,3 proc. w kapitale, 32,8 proc. na WZ). Free float z NewConnect to odpowiednio 27,8 proc. i 24,5 proc.

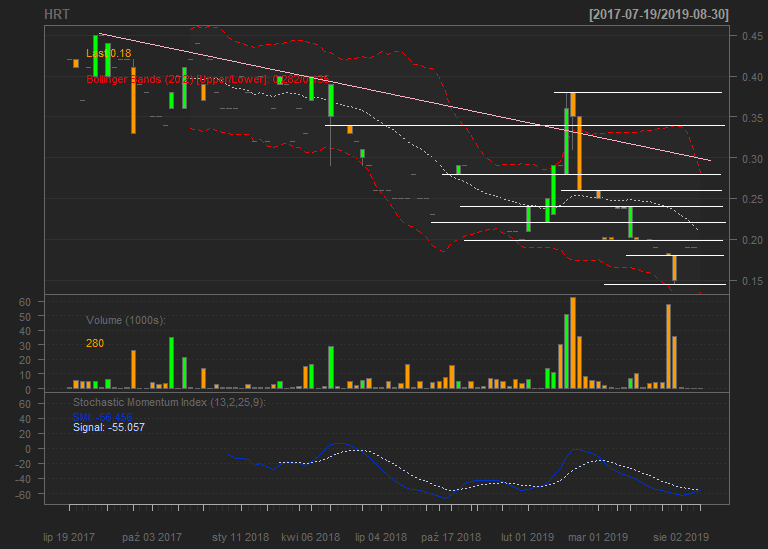

Akcjami na NewConnect handluje się tak:

Ogólnie rzecz biorąc, tendencja jest spadkowa. W ostatnich tygodniach kurs schodził w rejon 15 groszy, a np. jesienią 2017 był przy 45 groszach. Na razie wyzwaniem jest choćby pokonanie 20 groszy, do czego jeszcze nie doszło. Odnotowano odbicie od dolnej wstęgi Bollingera, górna jest w pobliżu 26 - 27 groszy. Wskaźnik SMI daje sygnał pro-zakupowy.

Reklama AEC

Reklama NEWWEB

- Obroty

- *

- Wzrosty

- Spadki