Eskimos, skup jabłek i wyniki finansowe

- Utworzono: czwartek, 24, październik 2019 21:50

Eskimos to przedsiębiorstwo, które prowadzi sprzedaż mrożonych owoców i warzyw oraz ich produkcję - na zlecenie klientów branżowych. Firma ma siedzibę w Konstancinie-Jeziorna, prezesem jest Stanisław Sulima, radzie nadzorczej przewodzi Urszula Obarzanek.

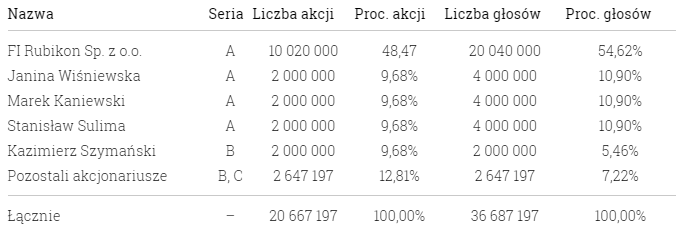

Akcjonariat widzimy poniżej:

A tak się tymi papierami - tj. free floatem - handluje na parkiecie NewConnect:

W styczniu 2019 rozegrano szczyt w pobliżu 48 groszy, potem kurs wyraźnie spadł. W kwietniu i na początku maja mieliśmy wąską konsolidację, a ostatnio cena to 0,27 zł. Opór to 0,32 - 0,33 zł.

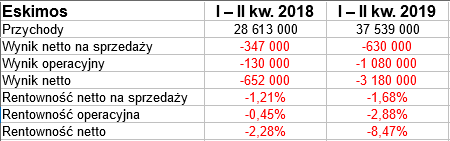

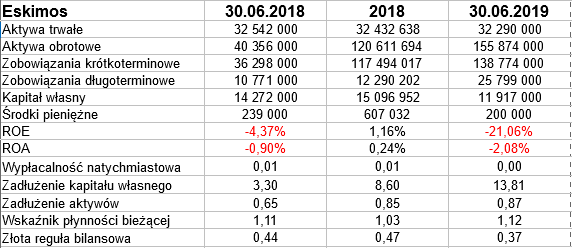

Spójrzmy na wyniki finansowe przedsiębiorstwa za pierwsze półrocza lat 2018 i 2019:

Przychody w I - II kw. 2019 wyniosły 37,54 mln zł. W relacji rocznej był to przejaw wzrostu o ponad 31 proc. To spora dynamika. Ale zysków nie było. W istocie straty pogłębiły się w stosunku do ujemnych kwot z analogicznego okresu 2018. Strata operacyjna to 1,08 mln zł, co stanowi równowartość 2,9 proc. obrotów. Strata netto wyniosła 3,18 mln zł (w tym wypadku marża to -8,5 proc. wobec -2,3 proc. przed rokiem).

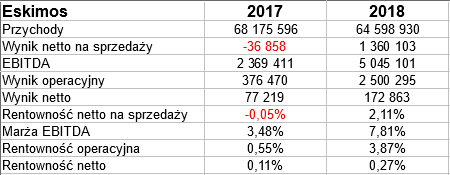

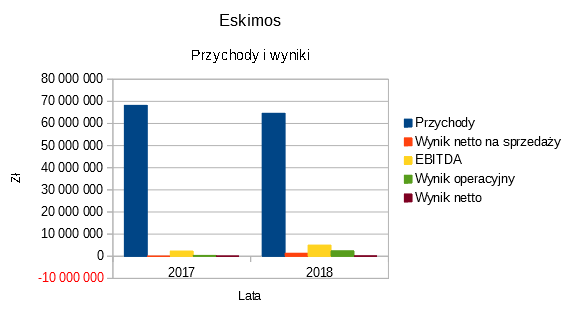

Spójrzmy na dane roczne z lat 2017 i 2018:

Podajemy tutaj pozycje z rachunku zysków i strat w wariancie kalkulacyjnym. W wariancie porównawczym obroty za rok 2018 opiewały na 119,5 mln zł, bo uwzględniono w nich zmianę stanu produktów na kwotę 54,9 mln zł. W 2017 w takim ujęciu przychody wyniosły 73,3 mln zł.

W każdym razie u nas mamy 64,6 mln zł za rok 2018, czyli 95 proc. obrotów z roku 2017. Wyniki się poprawiły, w szczególności operacyjnie uzyskano 2,5 mln zł (rentowność 3,9 proc. wobec 0,55 proc. w 2017). Tym niemniej, jak już widzieliśmy, rok 2019 nie zaczął się przebojowo. Danych za III kwartał jeszcze nie ma, ale mamy pozycje bilansowe z półrocza:

Aktywa trwałe pod koniec II kw. 2019 opiewały na 32,3 mln zł, zaś obrotowe na 155,88 mln zł. Te drugie to niemal wyłącznie zapasy (w 93 proc.), czyli najmniej płynna część majątku krótkoterminowego. Owszem, biznes tego rodzaju powinien mieć solidne zapasy, aby zaspokajać potrzeby klientów, ale w tym wypadku to raczej zbyt wysoki poziom. Staje się to szczególnie widoczne, gdy weźmiemy pod uwagę, że ogólny wskaźnik płynności bieżącej też nie jest wysoki, to jedynie 1,12 pkt. Gotówka w kwocie 200 tys. zł prawie się nie liczy, nie pokrywa nawet 1 proc. zobowiązań krótkoterminowych.

Co więcej, Eskimos ma bardzo wysokie zadłużenie (87 proc. sumy bilansowej) i nie spełnia złotej reguły bilansowej (kapitał własny pokrywa tylko 37 proc. kwoty aktywów trwałych). ROE i ROA za I - II kw. 2019 były rzecz jasna mocno ujemne.

Widać zatem problemy, które w pewien sposób się nawarstwiły. Wspomniane zapasy od końca roku 2018 wzrosły o niemal 40 proc., zaś w stosunku do końca czerwca 2018 aż 4,4 razy. Zobowiązania krótkoterminowe wzrosły przez ten czas 3,3 razy. Firma jednak w pewien sposób łagodzi ten obraz, wyjaśniając np., że wzrost zobowiązań (i aktywów obrotowych) "wynikał z realizowanego przez spółkę programu skupu i przerobu nadwyżki jabłek przemysłowych, którego celem było zagospodarowanie rekordowej nadwyżki podażowej w poprzednim sezonie". Skup, jak czytamy, finansowano z kredytu obrotowego z Banku Ochrony Środowiska.

Reklama AEC

Reklama NEWWEB

- Obroty

- *

- Wzrosty

- Spadki