Trend będzie kontynuowany?

- Utworzono: środa, 16, lipiec 2014 06:01

2013 rok był kolejnym okresem, w którym papiery S4E S.A. drożały. Czy obecne wyniki Spółki wskazują, że trend ten może być dalej kontynuowany?

Nazwa S4E S.A. pochodzi od skrótu – Solutions for enterprise. Spółka trudni się działalnością w segmencie rozwiązań IT, które służą do bezpiecznego składowania danych i gwarantowanego dostępu do informacji, przede wszystkim na wypadek awarii systemu komputerowego.

Jak podano na witrynie internetowej S4E – to firma tworzona w 100 proc. przez polski kapitał. Emitent funkcjonuje od 2000 roku. Już rok później Spółka znalazła inwestora finansowego w postaci notowanego na rynku głównym GPW MCI Management S.A.

Obecnie w akcjonariacie Emitenta znajduje się Ingalil Holdings Ltd., który kontroluje 30,18 proc. akcji, a także Roman Pudełko (pełni on funkcję przewodniczącego rady nadzorczej), w posiadaniu którego znajduje się 20,32 proc. ogółu walorów. Oznacza to zatem, że free float w Spółce wynosi 49,5 proc.

S4E S.A. znajduje się na NewConnect od 30 sierpnia 2007 roku. Oznacza to więc, że Spółka funkcjonuje od samego początku istnienia „małego parkietu”. Wówczas platforma ta rozpoczęła start z pięcioma podmiotami – Digital Avenue S.A., ViaGuara S.A., Virtual Vision S.A., WDM S.A., a także właśnie S4E S.A. Akcje Emitenta debiutowały z kursem odniesienia na poziomie 10 zł i pierwszego dnia zyskały niemal 40 proc. Czas pokazał jednak, że później gracze wyzbywali się papierów Spółki i pod koniec 2009 roku kosztowały one po około 4 zł za sztukę. Sytuacja zaczęła się odwracać w zasadzie właśnie od końcówki 2009 roku, a wzrostowy ruch zdecydowanie przyspieszył od końca roku 2012. Obecnie za jeden instrument S4E płaci się 9,31 zł, czyli minimalnie mniej niż wynosił kurs w dniu debiutu.

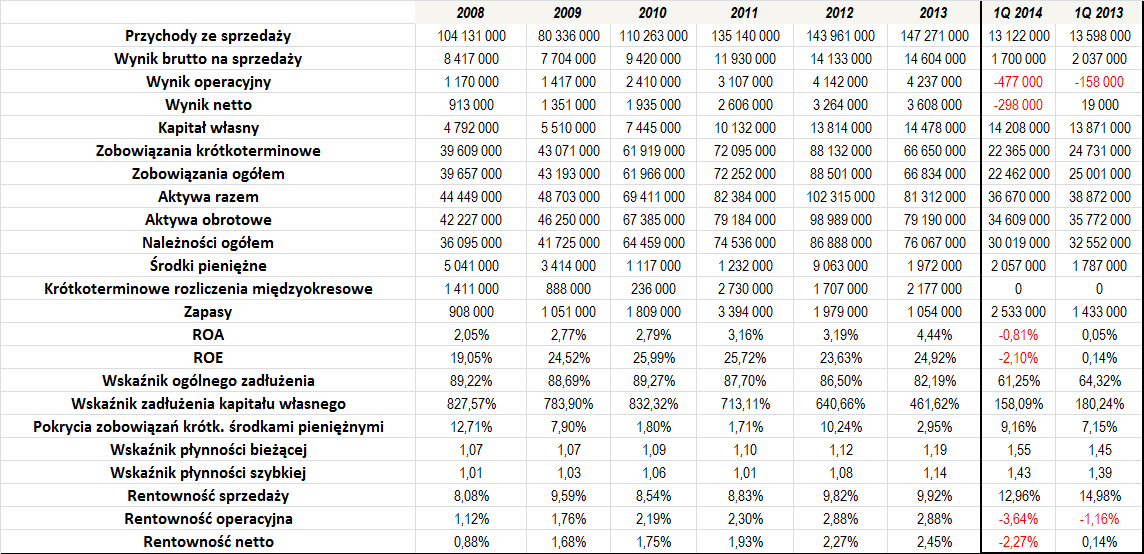

Spójrzmy na wyniki z ostatnich lat:

Jak pokazano na powyższej tabeli, S4E notowała zwykle coraz wyższe obroty – wyjątkiem był jedynie 2009 roku, kiedy to przychody okazały się nieco niższe niż dwanaście miesięcy wcześniej. W okresie 2008 – 2013 średnioroczny wzrost przychodów wyniósł niemal 6 proc., a przeciętne obroty w tym okresie wyniosły nieco ponad 120 mln zł.

To, co bardzo istotne, to fakt, iż Emitent był regularnie rentowny. W oczy dość szybko rzuca się to, że osiągane marże cechowały się dużą stabilnością, choć nie były bardzo wysokie. Wskażmy więc, że przeciętna rentowność sprzedaży wyniosła 9,13 proc., średnia marża operacyjna to 2,19 proc., a mara netto to 1,83 proc.

Sam pierwszy kwartał tego roku był w zasadzie podobny do tego samego okresu sprzed roku. Spółka zanotowała pewien spadek przychodów, ale należy ocenić, że nie był on zbyt duży. Nieco osłabiły się również rentowności, ale warto wspomnieć, że działalność Emitenta cechuje się pewną sezonowością. Pierwszy kwartał to zwykle okres, w którym klienci tworzą budżety i dopiero generowane są potrzeby zakupowe. Wydaje się zatem, że pomimo strat na początku roku, cały okres dwunastu miesięcy może być dla S4E udany.

W okresie 2008 – 2012 Emitent regularnie zwiększał zarówno poziom aktywów. W 2013 roku na pozycji tej zanotowano już pewien spadek, który był głównie spowodowany niższymi należnościami, a także niższymi wartościami posiadanych środków pieniężnych. Spółce udawało się za to regularnie zwiększać poziom posiadanego kapitału własnego – o ile w 2008 roku było to niemal 4,8 mln zł, o tyle w 2013 roku było to już 14,5 mln zł.

Pod kątem zadłużenia sytuacja Spółki prezentuje się przeciętnie. Szczególnie wysoka jest relacja zobowiązań do posiadanego kapitału własnego, choć warto zwrócić uwagę, że według stanu na koniec marca tego roku wskaźnik ten uległ już sporej poprawie i zmalał do nieco ponad 158 proc., choć nadal jest to dość spory wynik. Poziom ogólnego zadłużenia kształtuje się już korzystniej – na koniec marca wyniósł on 61 proc., podczas gdy w całym okresie 2008 – 1Q 2014 było to przeciętnie 83,55 proc.

Pokrycie zobowiązań krótkoterminowych środkami pieniężnymi było zwykle na relatywnie niewielkim poziomie. Na koniec marca było to ponad 9 proc., podczas gdy np. na koniec 2013 roku wskaźnik wyniósł niecałe 3 proc. W całym okresie naszej analizy było to już przeciętnie 6,64 proc.

Jeżeli chodzi o pełne lata, to ROA i ROE były dodatnie w każdym z nich. Zwykle zdecydowanie wyższy był zwrot z kapitału własnego – ten wyniósł średnio 23,97 proc. Dla porównania, średnia ROA w okresie 2008 – 2013 to 3,07 proc.

Bardzo dobrze prezentuje się za to sytuacja płynnościowa Spółki. W całym okresie wskaźnik płynności bieżącej i szybkiej albo znajdowały się na prawidłowym poziomie, albo minimalnie odchylały się od właściwego zakresu, ale były to bardzo małe różnice. Pod tym kątem sytuację Emitenta należy więc ocenić bardzo dobrze.

Reklama AEC

Reklama NEWWEB

- Obroty

- *

- Wzrosty

- Spadki