Faktoring w dobrej kondycji?

- Utworzono: poniedziałek, 11, sierpień 2014 06:10

Akcept Finance S.A. to podmiot, który działa w zasadzie od 2009 roku. Trudni się on działalnością finansową, głównie świadczeniem usług faktoringu należności. Jak prezentuje się ogólna sytuacja przedsiębiorstwa?

Jak informowaliśmy wyżej, Spółka zajmuje się przede wszystkim świadczeniem usług faktoringu należności (faktoringu pełnego oraz niepełnego), ale także udzielaniem krótkoterminowych pożyczek i świadczeniem dyskonta weksli. Spółka oferuje także pośrednictwo sprzedaży produktów oferowanych przez inne podmioty.

Na swojej witrynie internetowej Akcept Finance informuje, że jego oferta pozwala na poprawę płynności finansowej przedsiębiorstw, gwarantuje ochronę przed ryzykiem handlowym, a także zapewnia kompleksowe usługi zarzadzania należnościami.

W strukturze własnościowej podmiotem dominującym jest Biuro Informacyjno – Prawne Akcept S.A., które znajduje się w posiadaniu 80 proc. akcji. Reszta, czyli dokładnie jedna piąta kapitału, to już drobni akcjonariusze.

Walory Emitenta znajdują się na „małym parkiecie” od 10 marca 2011 roku. Wcześniej Spółka przeprowadziła ofertę prywatną swych papierów, dzięki której pozyskano 1,3 mln zł. Jak kształtował się kurs instrumentów? Otóż zadebiutowały one z kursem odniesienia na poziomie 1,3 zł. Na początku zdrożały do 1,94 zł, ale potem ich cena zaczęła już maleć. Spory spadek miał miejsce na początku kwietnia tego roku, wtedy chwilowo cena papierów obniżyła się chwilowo nawet do 0,5 zł. Od tamtej pory kurs zdążył jednak ponownie nieco wzrosnąć i obecnie wynosi on 0,7 zł, czyli około 46 proc. poniżej ceny z momentu wejścia na NewConnect.

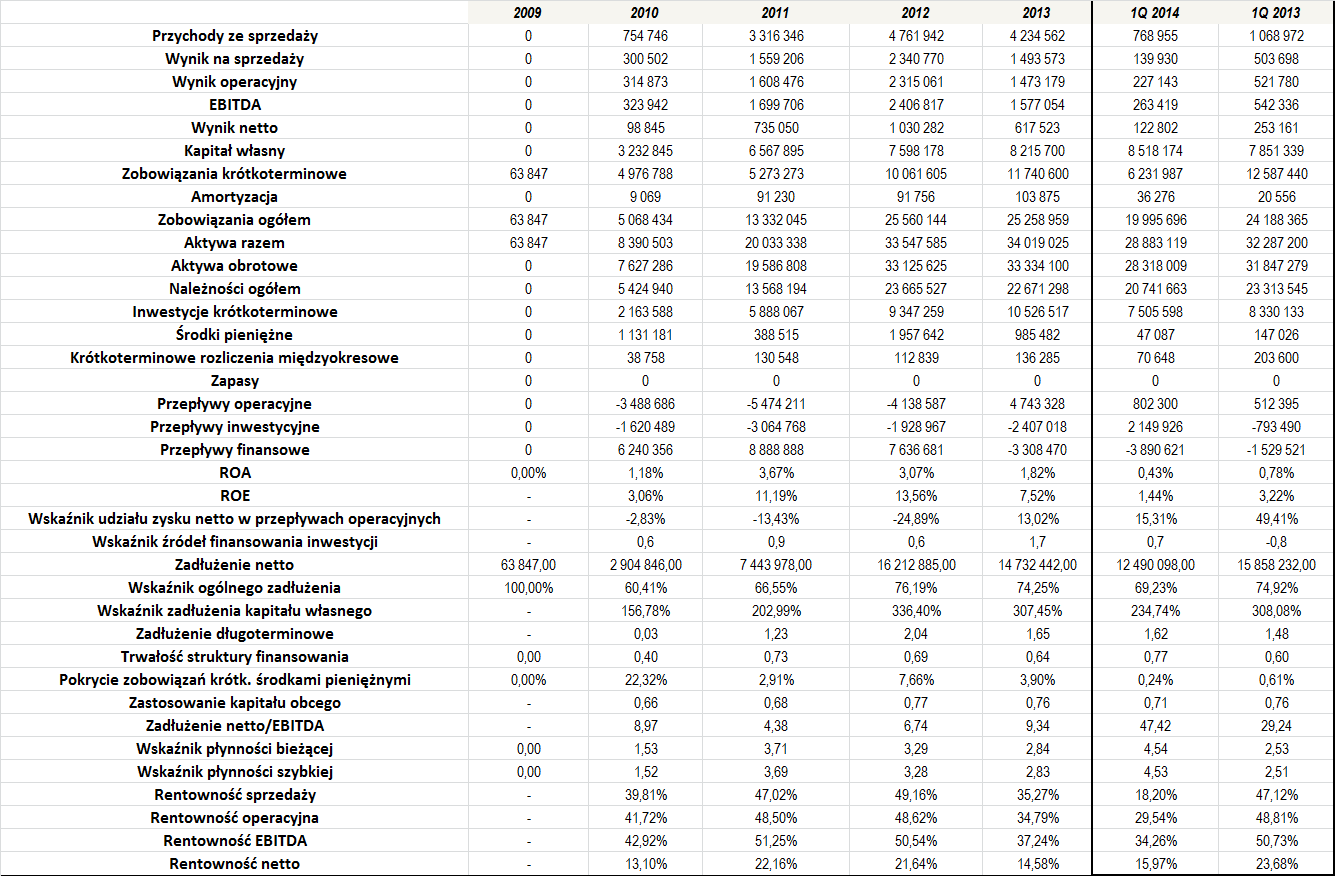

A oto, jak kształtowały się wyniki Emitenta w ostatnich okresach:

2009 rok był pierwszym rokiem działalności przedsiębiorstwa, więc jego analiza nie ma większego sensu, ponieważ wtedy skala funkcjonowania była bardzo niewielka. W 2010 roku Emitent zaprezentował już jednak 755 tys. zł obrotów, a rok później Spółce udało się powiększyć te kwotę do ponad 3,3 mln zł. Rok 2012 to z kolei przychody na poziomie 4,8 mln zł, a rok 2013 to zniżka do 4,2 mln zł.

Według najnowszych danych finansowych Akcept Finance, czyli tych dotyczących pierwszego kwartału tego roku, Spółka zanotowała przychód rzędu 769 tys. zł w porównaniu do 1,07 mln zł rok wcześniej. Niższe obroty przyczyniły się także do zmniejszenia zarobków, a co za tym idzie rentowności.

Same marże, które generowane były w okresie 2010 – 2013, należy ocenić jako bardzo wysokie. Średnia rentowność sprzedaży wyniosła bowiem aż 42,81 proc., a w przypadku działalności operacyjnej i ujęcia netto było to odpowiednio 43,41 i 17,87 proc.

Dobrze kształtuje się także to, iż kapitał własny Spółki regularnie rośnie. O ile w 2010 roku wynosił on 3,2 mln zł, o tyle na koniec pierwszego kwartału jego wartość sięgała już ponad 8,5 mln zł. Dynamicznie rósł także poziom aktywów, choć po pierwszym kwartale tego roku zmalał on z 34 do niecałych 29 mln zł.

Spółka utrzymuje niewielki poziom środków pieniężnych. Pewnym wyjątkiem był rok 2012, kiedy na tej pozycji widniało prawie 2 mln zł, co pokrywało jednocześnie niemal 8 proc. krótkoterminowych zobowiązań (choć nadal jest to dość niewiele). Potem poziom ten spadł i na koniec 2013 roku, a także na koniec marca tego roku było to kolejno 3,9 i 0,24 proc.

Pod kątem długów, sytuacja Emitenta kształtuje się średnio. Zadłużenie netto jest dość spore, szczególnie w relacji do EBITDA – na koniec 2013 roku było to ponad 9,34x, czyli 39 proc. więcej niż rok wcześniej. Poziomu po pierwszym kwartale nie ma sensu analizować, ale warto zauważyć, że był to poziom istotnie wyższy od tego sprzed dwunastu miesięcy (47,42 wobec 29,24).

Trwałość struktury finansowania przedstawia się dość dobrze. Spory jest również udział zadłużenia długoterminowego w finansowaniu majątku trwałego, co również jest pozytywną kwestią. Dość wysokie jest jednak zastosowanie kapitału obcego w finansowaniu majątku obrotowego – na koniec 2013 roku było to ponad 76 proc., a na koniec pierwszego kwartału o 5 punktów procentowych mniej.

Stosunkowo wysoki był również wskaźnik ogólnego zadłużenia, jak i zadłużenia kapitału własnego. Szczególnie martwić może ten drugi, np. na koniec marca tego roku relacja łącznych długów do kapitału własnego sięgnęła niemal 235 proc., co oznacza, że kapitał własny nawet w połowie nie wystarcza na pokrycie zobowiązań. Oczywiście nie są to powody do większych obaw, szczególnie biorąc pod uwagę to, że poziom ten maleje regularnie od 2012 roku, jak i to ogólne zadłużenie kształtuje się jeszcze w miarę przyzwoicie (choć tak jak pisaliśmy, są to powoli już dość wysokie poziomy).

Wskaźnik bieżącej płynności znajdował się zwykle powyżej górnego przedziału optymalnego zakresu, ale skala odchyleń jest na tyle mała, że nie wydaje się by było to poważniejszym problemem. Niewielkie odchylenia dotyczą także wskaźnika szybkiej płynności.

Jeżeli chodzi o zwrot z kapitału własnego i z aktywów, to zwykle przyjmowały one dość wysokie wartości. W 2013 roku zanotowały one jednak spadek r/r, podobnie niższe niż rok wcześniej były poziomy, jakie uzyskano w przeciągu pierwszych trzech miesięcy tego roku. Jeżeli chodzi o pełne, roczne okresy to średnia ROA wyniosła 2,43 proc., a ROE 8,83 proc.

Zwykle przepływy operacyjne Spółki były ujemne. Pozytywnym wyjątkiem był rok 2013, kiedy było to ponad 4,7 mln zł. Udział zysku netto w przepływach był niewielki i sięgnął nieco ponad 13 proc. (podobnie sytuacja wyglądała zresztą po pierwszym kwartale). Jest to nieco mniej od pożądanego zakresu – czyli 50 – 150 proc. Warto również zwrócić uwagę, że wskaźnik źródeł finansowania inwestycji w 2013 roku przyjął wartość 1,7, co jest dużym poziomem, bo oznacza, że w tym okresie Emitent wydał na inwestycje więcej środków niż wygenerował z bieżącej działalności. Po pierwszym trymestrze sytuacja była już lepsza (poziom 0,7, więc mieścił się on w optymalnym przedziale).

Reklama AEC

Reklama NEWWEB

- Obroty

- *

- Wzrosty

- Spadki