Co z Baumalem?

- Utworzono: piątek, 19, grudzień 2014 06:00

Akcje Baumal Group zachowywały się bardzo stabilnie do połowy 2014 roku. Potem jednak ich kurs gwałtowanie tąpnął. Jak obecnie kształtuje się kondycja przedsiębiorstwa z Lubonia?

Baumal Group to producent stolarki okiennej i drzwiowej, stosujący profile PVC i profile aluminiowe. W Dokumencie Informacyjnym czytamy, że wizytówką Spółki sa produkty niestandardowe – okna w systemie renowacyjnym, okna z listą ozdobną w stylu retro, systemy okien przesuwnych PVC i aluminium, a także rozwiązania fasadowe wielkogabarytowe. Spółka oferuje również stolarkę przeciwpożarową, drzwi zewnętrzne, nawiewniki, rolety zewnętrzne, bramy garażowe i parapety.

Emitent działa także w obrębie usług budowlano – montażowych, przede wszystkim w zakresie montażu fasad i okien oraz elektroinstalacji.

Przed debiutem Baumal przeprowadził subskrypcję prywatną swych akcji, która zakończyła się pozyskaniem 1,4 mln zł. Już pierwszego dnia notowania wzrosły o 50 proc., do 3 zł, a potem inwestorzy wywindowali kurs nawet do 13,56 zł. Późniejsza korekta obniżyła cenę o około połowę, ale w zasadzie do połowy tego roku wykres prezentował się dość stabilnie. Dopiero w okolicach końca sierpnia doszło do gwałtowanej wyprzedaży, co zakończyło się tym, że w połowie października za jeden papier płacono nawet jedynie 0,42 zł. Dziś kurs jest nieco wyższy, ale wciąż wynosi tylko 0,69 zł. Tak mocna obniżka notowań związana była z informacjami, jakoby jeden z banków prowadził czynności windykacyjne wobec Spółki, co jednak później zostało wyraźnie zdementowane przez sam Baumal.

Obecnie największy pakiet papierów posiada prezes – Adrian Baum, który kontroluje 74,7 proc. walorów. Reszta papierów znajduje się w posiadaniu inwestorów mniejszościowych.

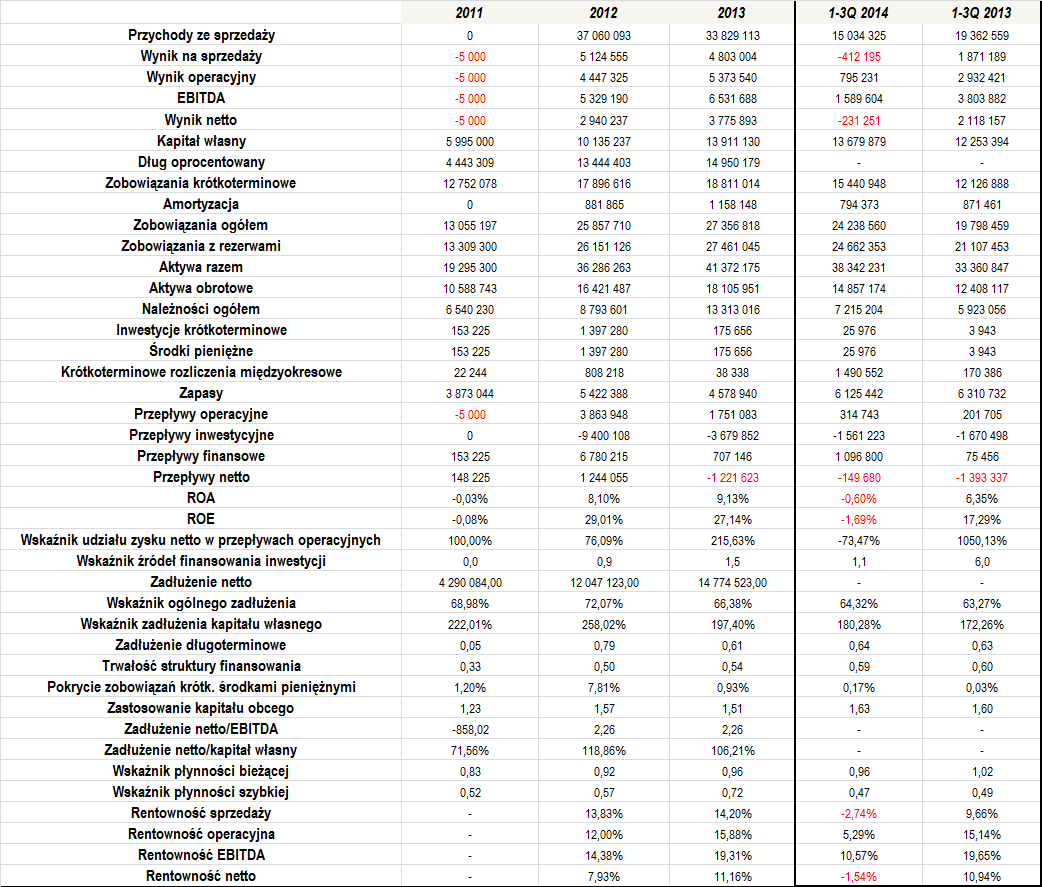

2011 rok to jeszcze początkowy okres funkcjonowania Spółki. W 2012 roku w rachunku pojawiły się już solidne obroty, które wówczas wyliczono na 37,1 mln zł. rok później sprzedaż Baumalu była już niższa i wyniosła 33,8 mln zł. Bieżący rok zapowiada potwierdzenie spadkowej tendencji. Po trzech kwartałach przychód Emitenta to nieco ponad 15 mln zł, czyli około 22 proc. mniej niż rok wcześniej w tym samym czasie. W ostatnim raporcie okresowym zarząd poinformował, że odczuł niekorzystny wpływ rosnących należności od kontrahentów na dostępne środki obrotowe, co zmniejszyło możliwości finansowania produkcji oraz sprzedaży. Warto jednak zaznaczyć, że w komunikacie podano, że z uwagi na przejściowo zmniejszone możliwości produkcyjne, Spółka jest w kontakcie z kluczowymi klientami, którzy deklarują chęć powrotu do poziomu sprzedaży, który realizowano w poprzednich latach. Emitent ocenia, że ryzyko trwałej utraty rynki jest niewielkie.

Nie biorąc pod uwagę 2011 roku, wyniki w okresie kolejnych dwóch pełnych lat obrotowych były bardzo dobre, bo Spółka za każdym razem finiszowała ze sporymi zarobkami na wszystkich poziomach działalności. Co więcej, warto zwrócić uwagę na to, że poziom generowanych marż także był bardzo przyzwoity. Niemal regularnie ich wysokość przekraczała 10 proc., więc to bardzo dobra sytuacja, szczególnie biorąc pod uwagę to, że Emitent funkcjonuje w branży budowlanej.

W tym roku sytuacja jest już nieco bardziej złożona. Po dziewięciu miesiącach Baumal zanotował bowiem m.in. stratę na samej sprzedaży oraz ujemny wynik finansowy netto. Co więcej, były to istotnie słabsze rezultaty niż jeszcze rok wcześniej – wówczas w rachunku dominowały solidne zarobki, a także zarazem istotnie wyższe marże. Z drugiej strony, zarówno na poziomie operacyjnym, jak i EBITDA Emitent notuje dodatnie rezultaty, choć również są one niższe niż dwanaście miesięcy wcześniej.

W ostatnim czasie zarówno poziom kapitału własnego, jak i aktywów jest dość stabilny. Warto zwrócić uwagę, że zarówno w 2012 i 2013 roku ROA i ROE były wysokie, a co więcej bardzo stabilne. Póki co, w tym roku Spółka notuje ujemny wynik netto, więc o podtrzymanie tej tendencji będzie raczej trudno.

Dobrym sygnałem jest niewątpliwie to, że Baumal w ostatnich latach generował dodatni cash flow operacyjny. W tym roku, pomimo ujemnego wyniku netto, przepływy operacyjne także są dodatnie, aczkolwiek cash flow netto jest ujemny (podobnie sytuacja prezentowała się zresztą w 2013 roku). Wskaźnik udziału zysku netto w przepływach operacyjnych z reguły prezentował się dobrze, a wskaźnik źródeł finansowania inwestycji tylko w 2013 roku był nieco zbyt wysoki (nie biorąc pod uwagę obecnego roku).

Poziom ogólnego zadłużenia w ostatnim czasie jest stabilny i w tym zakresie sytuacja Spółki prezentuje się poprawnie. Słabiej kształtuje się za to zadłużenie kapitału własnego, które to regularnie znacznie przekraczało 100 proc. Na koniec września tego roku wskaźnik wyniósł ponad 180 proc., więc to nadal dość duża wartość.

Spółka regularnie posiada stosunkowo spory dług netto. Ten na koniec 2013 roku wyniósł 14,8 mln zł i był wyższy o 23 proc. r/r (policzenie długu za 2014 rok nie było możliwe, bo Baumal przedstawił tylko uproszczony bilans). Z drugiej strony, warto zauważyć, że relacja dług netto/EBITDA zarówno w 2012, jak i w 2013 roku prezentowała się bardzo poprawnie, bo wskaźnik wyniósł po 2,26x, więc to bezpieczna wartość. Znacznie lepiej prezentuje się także dług netto/kapitał własny – ten wynosił na koniec 2013 roku 106,21 proc., więc to minimalnie zbyt dużo, ale nie jest to poziom, który mógłby budzić poważniejsze obawy.

Nieco słabiej kształtuje się trwałość struktury finansowania. Ta jest, co prawda, w ostatnim czasie dość stabilna, aczkolwiek wskaźnik nie przyjmuje zbyt wysokich wartości. Nie są to wartości, które wskazują na większe problemy, ale nie jest to także optymalna sytuacja.

Prawidłowe jest za to zastosowanie kapitału długoterminowego w finansowaniu kapitału własnego. Wskaźnik zarówno w okresie 2012, jak i 2013 roku, a także w roku obecnym przyjmuje prawidłowe wartości. Z drugiej strony, nieco zbyt wysoki jest udział kapitału obcego w finansowaniu majątku obrotowego. Według stanu z końca września wskaźnik wyniósł 1,63, więc długi były o ponad połowę wyższe od posiadanych aktywów obrotowych.

Wskaźniki płynności należy ocenić mieszanie. Z jednej strony dobrze prezentuje się wskaźnik bieżący, a z drugiej nieco zbyt nisko utrzymuje się wskaźnik szybki, co jest przede wszystkim spowodowane wzrostem krótkookresowych rozliczeń międzyokresowych, a także zapasów.

Reklama AEC

Reklama NEWWEB

- Obroty

- *

- Wzrosty

- Spadki