WakePark w lepszej formie?

- Utworzono: środa, 24, grudzień 2014 06:10

2014 rok był stosunkowo udany dla posiadaczy akcji WakePark S.A., choć w ostatnich miesiącach trend zwyżkowy na wykresie ponownie się wyczerpał.

WakePark S.A. trudni się budową i zarządzaniem siecią obiektów rekreacyjno – sportowych. Te przeznaczone są przede wszystkim do uprawiania sportów wodnych, jazdy na nartach wodnych i wakeboardingu.

Poza świadczeniem tego typu usług, spółka oferuje także inne formy zajęć ruchowych i wypoczynkowych, które pozwalają na aktywne spędzanie czasu na świeżym powietrzu.

Obecnie Emitent prezentuje swe wyniki w ujęciu skonsolidowanym, doliczając rezultaty w pełni kontrolowanej WakePark Wrocław sp. z o.o.

W akcjonariacie Spółki dominuje członek rady nadzorczej – Maciej Jarzębowski – który posiada 25,24 proc. akcji i głosów na WZA. Do innego członka nadzoru – Jakuba Sitarza – należy 25,13 proc. instrumentów, a to Sabiny i Stanisława Horyza – po 7,45 proc. kapitału. W wolnym obrocie znajduje się więc 34,73 proc. walorów.

Instrumenty są kwotowane na NewConnect od 28 września 2012 roku. Wcześniej Emitent pozyskał z oferty prywatnej 879 tys. zł, a pierwsze dnia kurs spadł z 0,58 do 0,25 zł. O ile w pierwszej połowie 2013 oku akcje podrożały jeszcze do 0,61 zł, o tyle później ich cena spadła nawet do 0,08 zł.

W tym roku instrumenty odzyskały sporą część sił i w połowie roku handlowano nimi po 0,42 zł. Obecnie walory znów nieco potaniały i za jeden płaci się 0,16 zł.

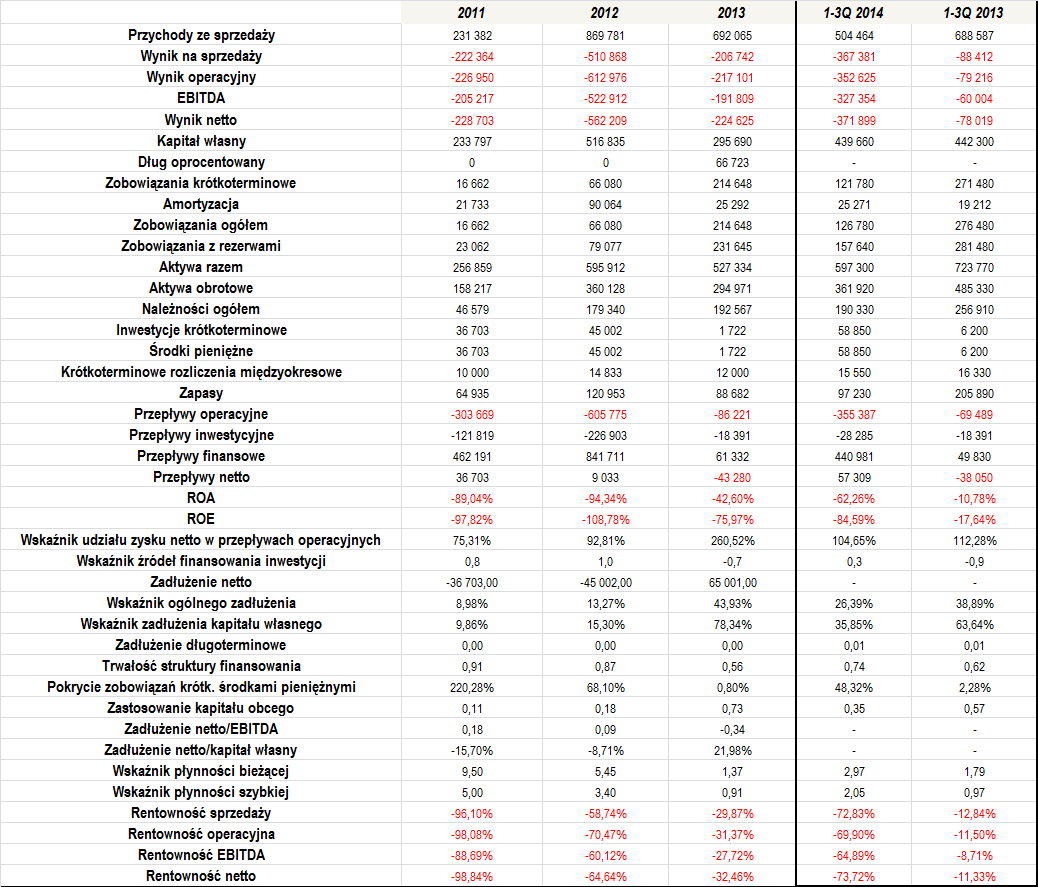

Wyraźny wzrost sprzedaży był widoczny głównie w 2012 roku. Wtedy WakePark zanotował przychód na poziomie 870 tys. zł, co było rezultatem ponad trzykrotnie wyższym niż rok wcześniej. 2013 rok był już jednak mniej udany – obrót za ten okres podliczono na 692 tys. zł, czyli o około jedną piątą mniej niż poprzednio.

Póki co, wydaje się, ze sprzedaż za ten rok także może być nieco niższa. Po dziewięciu miesiącach Spółka zaprezentowała przychód rzędu 504 tys. zł, co jednak również oznacza zniżkę o około 26 proc. r/r. Zarząd skomentował, że na rezultaty wpływały inwestycje przeznaczone na modernizację jednego z obiektów, a także dzierżawa terenu, koszty giełdowe i media.

Wynikowo Grupa WakePark radzi sobie średnio. W każdym z poprzednich okresów w rachunku zysków i strat widniały ujemne rezultaty finansowe, co oznacza, że ujemne były więc również generowane rentowności. Biorąc pod uwagę sam okres 2011 – 2013, widać pewną poprawę, bo marże były z roku na rok coraz wyższe, aczkolwiek nadal nieudane jest osiągnięcie progu rentowności.

To oczywiście rzutowało także na poziom rentowności aktywów i kapitału własnego. Zarówno ROA, jak i ROE regularnie były ujemne – średni poziom pierwszego wskaźnika w okresie 2011 – 2013 wyniósł -75,33 proc., a drugiego -94,19 proc.

Pewnym problemem jest także to, że Grupa regularnie notowała odpływ gotówki z działalności operacyjnej. W 2013 roku ujemny były także przepływy netto, choć bieżący rok zdaje się być pod tym względem już nieco lepszy. Wskaźnik źródeł finansowania inwestycji wykroczył poza pożądane widełki tylko w 2012 roku. W poprzednich dwóch okresach był on już poprawny.

WakePark regularnie posiadał stosunkowo niewielki poziom środków pieniężnych. Chociaż pokrycie zobowiązań krótkoterminowych zwykle było dość wysokie, to głównie jest to efekt tego, że Grupa utrzymywała relatywnie niewielkie długi. Dopiero w 2013 roku, kiedy zobowiązania były już nieco wyższe, wskaźnik zmalał do 0,8 proc.

Jeżeli chodzi o okres pełnych lat obrotowych, to tylko w 2013 roku Grupa zanotowała dodatni dług netto. Obliczenie go za 2014 rok było niemożliwe, bo WakePark zaprezentował tylko uproszczoną wersję bilansu. Z racji ujemnej EBITDY w 2013 roku, analiza dług netto/EBITDA nie ma zastosowania. Warto jednak zauważyć, że wskaźnik dług netto/kapitał własny kształtował się na bezpiecznym poziomie, ponieważ wyniósł niecałe 22 proc.

Także wysokość ogólnego zadłużenia Grupy jest niewielka. Na koniec 2013 roku było to niecałe 44 proc., a na koniec września tego roku już tylko nieco ponad 26 proc. Średnia za cały okres 2011 – 1-3Q 2014 to 23,14 proc. Nieco wyższe jest zadłużenie kapitału własnego, ale tutaj wyróżnia się tylko 2013 rok. Wtedy wskaźnik wzrósł do ponad 78 proc., aczkolwiek w tym roku wynosi on już tylko niecałe 36 proc. Wzrost w 2013 roku związany był głównie ze zwyżką zobowiązań, a także ze spadkiem kapitału, co było oczywiście pochodną m.in. strat netto.

Trwałość struktury finansowania prezentuje się dość dobrze. Tutaj również negatywnie wyróżnia się 2013 rok, aczkolwiek obecnie sytuacja uległa już zauważalnej poprawie. Widać również, że zauważalnie wzrosło zastosowanie kapitału obcego w finansowaniu majątku obrotowego, aczkolwiek nadal przyjmuje ono relatywnie niewielkie wartości, które nie wskazują na żadne zagrożenie.

Wskaźniki płynności wypadły dobrze szczególnie w 2013 roku. Wtedy ich poziomy były praktycznie optymalne. W tym roku są one już nieco zbyt wysokie, aczkolwiek nadal ich wartość zdecydowanie nie powinna być powodem do poważniejszych obaw.

Reklama AEC

Reklama NEWWEB

- Obroty

- *

- Wzrosty

- Spadki