Akcje wciąż wysoko

- Utworzono: poniedziałek, 03, listopad 2014 06:03

Walory Navimor – Invest S.A. radzą sobie już od dłuższego czasu bardzo dobrze. Po mocnych wzrostach w poprzednim roku, bieżący okres jest już czasem stabilizacji notowań.

Navimor – Invest to spółka z branży usług budowlanych, która specjalizuje się głównie w usługach hydrotechnicznych (nabrzeża portowe, porty jachtowe, stanice wodny, zabezpieczenia przeciwpowodziowe, elektrownie wodne itp.). Początki działalności przedsiębiorstwa sięgają jeszcze 1991 roku.

Emitent prowadzi swą działalność w Polsce, a także w oddziale zlokalizowanym w Czechach. Krajowa odnoga Spółki trudni się głównie usługami hydrotechnicznymi, a także z zakresu budownictwa przemysłowego i infrastrukturalnego. Oddział czeski specjalizuje się z kolei w różnego rodzaju pracach hydrotechnicznych prowadzonych w korytach rzek i potoków, a także w budowie zabezpieczeń przeciwpowodziowych.

Navimor zadebiutował na rynku NewConnect 29 czerwca 2011 roku, wcześniej finiszując z wartą niemal 1,2 mln zł ofertą prywatną swych akcji. Przy rozpatrywaniu kursu akcji Spółki należy zwrócić uwagę, iż na początku poprzedniego roku dokonała ona splitu papierów w stosunku 1:2. Obecnie za jeden papier płaci się na rynku 6,32 zł, więc jest to znacznie wyżej niż wynosiła cena emisyjna (było to 5,8 zł, ale należy pamiętać, że było to przed splitem).

W akcjonariacie Spółki zdecydowanie dominuje ZBM „Zremb Chojnice” S.A., które posiada 82,25 proc. papierów i prawo do takiej samej ilości głosów na walnym zgromadzeniu. Do Wiesława Czarneckiego należy 6,43 proc. akcji, a w wolnym obrocie pozostaje 11,32 proc. kapitału.

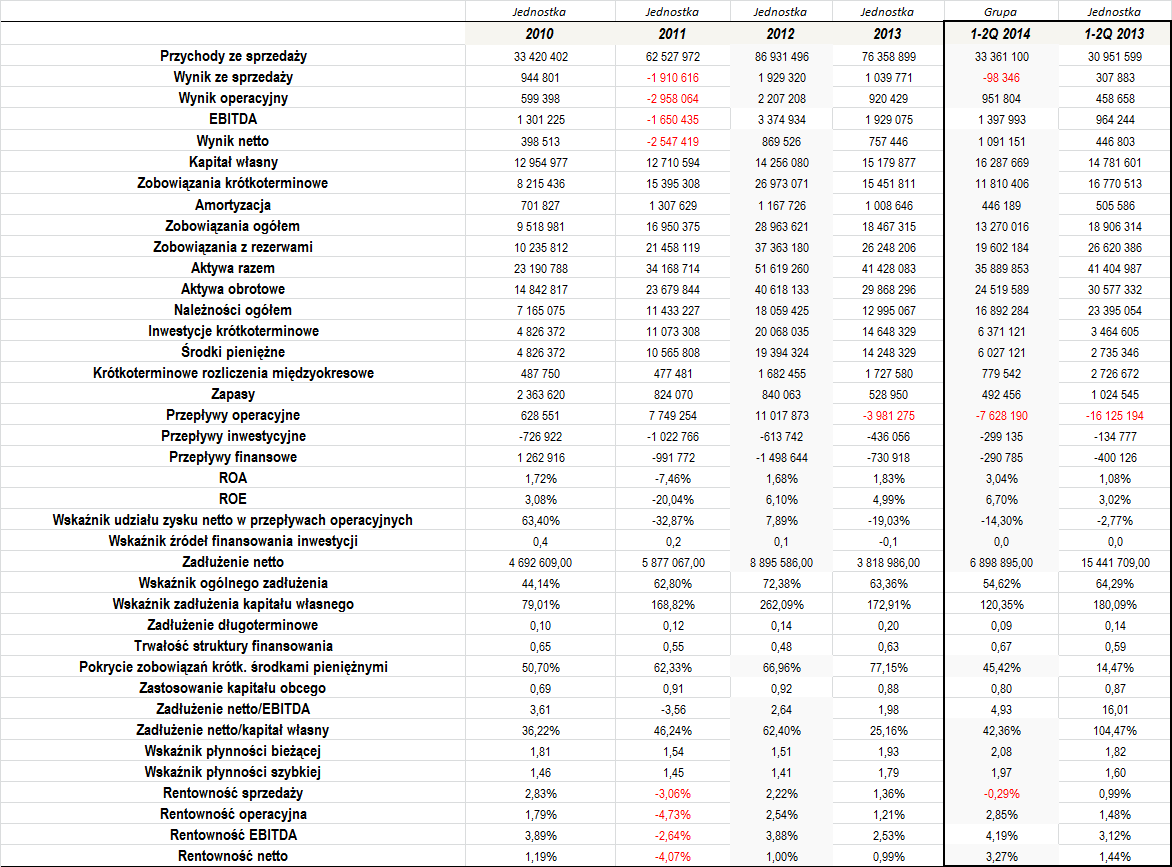

Rozpatrując wyniki Emitenta, wspomnijmy, że od lutego tego roku konsoliduje on swe rezultaty z w pełni kontrolowanym Navimor – Invest Sp. z o.o. Dane za poprzednie roczne okresy podawane są więc w ujęciu jednostkowym, a wyniki za pierwsze półrocze obejmują już dane grupy kapitałowej (choć różnice nie są bardzo znaczące):

Jak widać, na przestrzeni ostatnich lat sytuacja Navimor – Invest S.A. była dobra. Szczególnie w okresie 2010 – 2012 bardzo dynamicznie rosły obroty Spółki. O ile na początku tego okresu wykazano je w kwocie 33,4 mln zł, o tyle później było to już niemal 87 mln zł. W 2013 roku obrót Emitenta okazał się już nieco niższy i zmalał do nieco ponad 76 mln zł.

Po sześciu miesiącach tego roku, już jako grupa kapitałowa, Navimor – Invest zanotował 33,4 mln zł przychodów, czyli o około 7 proc. więcej r/r, choć wówczas Emitent nie konsolidował jeszcze swych rezultatów.

Patrząc na zaprezentowane wyniki w całym okresie, który wzięliśmy pod uwagę, zdecydowanie najsłabiej prezentował się jedynie 2011 rok. Wówczas Spółce udało się, co prawda, zauważalnie poprawić poziom przychodów, ale pod kątem wyników był to zdecydowanie nieudany okres, co zauważalnie obniżyło także wygenerowane wówczas marże.

Navimor to przedsiębiorstwo działające w niewątpliwie niełatwym ostatnimi czasy segmencie budownictwa. W związku z tym, poziom osiąganych rentowności nie był zbyt wysoki, aczkolwiek trzeba zauważyć, że był równocześnie bardzo stabilny (oczywiście z wyjątkiem 2011 roku). Spółka zwykle ponosiła duże koszty amortyzacyjne, co spowodowało, że zwykle zdecydowanie najwyższa była marża EBITDA – jej średni roczny poziom to 1,92 proc. w porównaniu do 0,84 proc. rentowności sprzedaży, 0,2 proc. operacyjnej i -0,22 proc. netto (choć tutaj także mocno ciążą straty z 2011 roku).

Stabilnie kształtowały się również zwroty z aktywów i kapitału własnego. Nie licząc 2011 roku, kiedy były one ujemne, przeciętny poziom to kolejno 1,74 i 4,72 proc.

Zauważalne jest to, że Navimor – Invest posiada dość duże środki pieniężne, które w istotnym stopniu pokrywają posiadane zobowiązania o zapadalności poniżej roku. Średni poziom wskaźnika w okresie 2010 – 1-2Q 2014 to 60,5 proc., co jest dość dużym wynikiem.

Warto również zauważyć bardzo dobrą sytuację płynnościową Spółki. Co jeszcze istotniejsze, dotyczy to nawet okresu 2011 roku, czyli momentu, w którym wynikowo przedsiębiorstwo przeżywało niezbyt dobry moment. Zarówno wskaźnik bieżący, jak i szybki prezentowały się bardzo dobrze – ten pierwszy w zasadzie w każdym okresie oscylował w prawidłowym zakresie.

Do 2012 roku bardzo dobrze kształtowały się również przepływy gotówki generowane z działalności operacyjnej Emitenta. Były one bowiem szczególnie wysokie w 2011 i 2012 roku. Spółka w 2013 roku zanotowała jednak już ujemny poziom (wówczas zdecydowanie ujemne były zresztą same przepływy netto). Dodajmy, że wskaźnik źródeł finansowania inwestycji zwykle prezentował się bardzo dobrze. Wyjątkiem (w okresach pełnych lat) był tylko 2013 rok. Wówczas nakłady inwestycyjne nie zostały bowiem pokryte środkami uzyskanymi ani z działalności operacyjnej, ani finansowej.

Warte pochwały jest także to, że Spółka utrzymuje również na stosunkowo niskim poziomie wskaźnik zadłużenia netto do EBITDA. Zwykle był on bowiem stosunkowo niewielki – na koniec 2013 roku wyniósł 1,98x, co jest bardzo dobrym poziomem. Zadłużenie było również niskie w porównaniu do kapitału własnego – w okresie 2010 – 1-2Q 2014 wyniosło ono średnio tylko 42,47 proc.

Dość dobrze kształtuje się także ogólne zadłużenie, czyli relacja łącznych długów do posiadanych aktywów. W całym okresie naszej analizy wskaźnik przyjął wartość przeciętnie na poziomie 59,46 proc. Gorzej kształtuje się jednak relacja ogólnego zadłużenia do kapitału własnego, które regularnie przekracza 100 proc. Z drugiej jednak strony, warto zauważyć, że poziom ten ostatnio maleje i na koniec pierwszego półrocza wyniósł on 120 proc., co jest ponad dwukrotnie niższą wartością niż np. na koniec 2012 roku.

Emitent w dość niewielkim stopniu korzysta z zadłużenia długoterminowego. Znacznie wyższe jest za to zastosowanie kapitału obcego w finansowaniu majątku obrotowego – przeciętnie w całym okresie, jaki wzięliśmy pod uwagę, wyniosło ono 84 proc. Nadal są to dobre poziomy.

Sytuacja Spółki wydaje się więc nie zapowiadać żadnych problemów. Sporym optymizmem nastrajać mogą także dane za pierwsze półrocze tego roku, choć na poziomie sprzedaży Emitent nie osiągnął progu rentowności. Navimor wciąż posiada jednak spory majątek obrotowy, skutecznie obniża zadłużenie, a także notuje bardzo dobre wskaźniki płynności. Wydaje się więc, że obecna wysoka wycena nie jest przypadkiem.

Reklama AEC

Reklama NEWWEB

- Obroty

- *

- Wzrosty

- Spadki