Jak radzi sobie Alumast?

- Utworzono: poniedziałek, 23, lipiec 2018 18:42

Firma Alumast zajmuje się produkcją aluminiowych i kompozytowych urządzeń oświetleniowych, które stosowane są m.in. w obrębie infrastruktury drogowej, a także w reklamie czy energetyce. Wykorzystywane są również w branży kolejowej oraz w innych obszarach gospodarki.

Ujmując rzecz bardziej precyzyjnie, oferta Alumastu obejmuje takie wyroby jak słupy oświetleniowe, maszty flagowe, mobilne linie zasilające, żerdze czy kratownice. Społka realizuje poza tym usługi projektowe, montażowe i transportowe. Eksport prowadzony jest do ok. 30 krajów świata.

Alumast ma własne biuro badawczo-rozwojowe i rozprowadza wiodące światowe marki opraw, ogniw fotowoltaicznych i systemów magazynowania energii.

Historia spółki sięga roku 1997. W 2000 firma ta stała się spółką akcyjną, zaś w styczniu 2008 zadebiutowała na NewConnect. W latach 2009 - 2011 Alumast przeżywał poważne problemy, był nawet w stanie upadłości układowej. Układ z wierzycielami zawarto w roku 2011, potem przedsiębiorstwo sukcesywnie spłaciło zobowiązania.

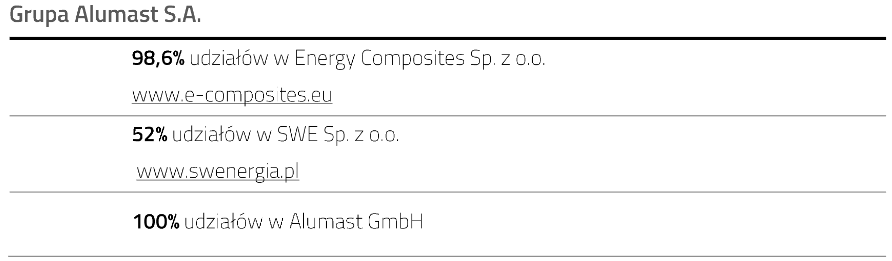

Niestety, nie jest tak, iż od tego czasu Alumast generuje wyłącznie zyski. Nim jednak powiemy o dodatnich i ujemnych wynikach, zerknijmy na strukturę grupy kapitałowej:

Wypada wspomnieć, że konsolidacją jest objęty tylko jeden podmiot, tj. Energy Composites sp. z o.o. Oba konsolidowane biznesy zatrudniają razem ok. 60 osób.

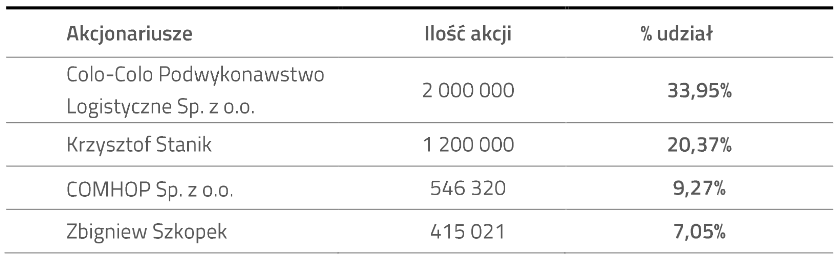

Tak wygląda akcjonariat podmiotu dominującego:

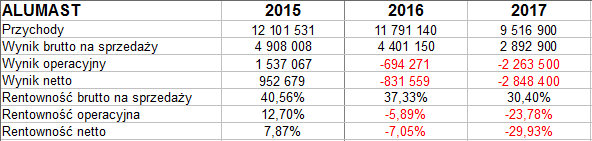

O wynikach z lat 2015 - 2017 już pisaliśmy na tych łamach, przypomnijmy jednak tabelki i podstawowy komentarz. Mowa o kwotach skonsolidowanych:

W roku 2017 przychody obniżyły się z 11,8 mln zł do 9,5 mln zł, zatem do 4/5 poprzedniej kwoty. Zmalał wynik brutto na sprzedaży - z 4,4 mln zł do 2,9 mln zł. Efektem była redukcja odpowiedniej marży z 37,3 proc. do 30,4 proc.

Lata 2016 i 2017 to czas strat na poziomach operacyjnym i netto. W dodatku, w roku 2017 te straty się pogłębiły: np. netto grupa znalazła się już 2,85 mln zł poniżej zera. To daje ujemną rentowność na poziomie -30 proc. Marża operacyjna to -23,8 proc. (rok wcześniej -5,9 proc.).

Jakimś światłem w tunelu było to, że w IV kw. 2017 udało się wypracować dodatni wynik netto na sprzedaży (wszelako niższy niż rok wcześniej). Sama spółka-matka w tymże IV kw. 2017 miała 66 tys. zł zysku, co było o tyle dobre, że rok wcześniej notowała stratę.

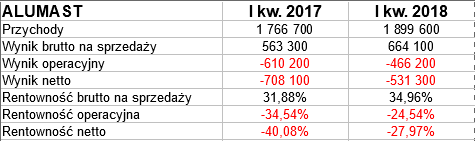

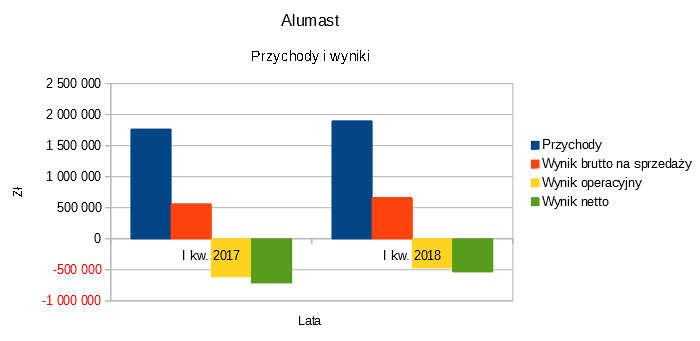

Ale mamy już drugą połowę lipca 2018. Pora myśleć o nowszych danych. Niestety, raport za II kw. 2018 ukaże się dopiero 14 sierpnia. Musimy więc polegać na wynikach za I kw. 2018. Spójrzmy (na dane grupy):

Po pierwsze, poprawiły się (tzn. wzrosły o 7,5 proc. r/r) przychody. Ich kwota to ostatecznie 1,9 mln zł. Wzrósł też wynik brutto na sprzedaży, w taki zresztą sposób, iż poprawiła się odpowiadająca mu rentowność - podniosła się z 31,9 proc. do prawie 35 proc.

Poprawiły się też rentowności operacyjna i netto - ale nie zmienia to faktu, że pozostały silnie ujemne. Straty ograniczono, ale to chyba za mało, by mówić o klarownym sukcesie.

Bardziej wymowne jest może to, że grupa Alumast miała w badanym okresie dodatnie przepływy operacyjne netto, wyniosły 718 tys. zł. Rok wcześniej były one ujemne (-328 tys. zł).

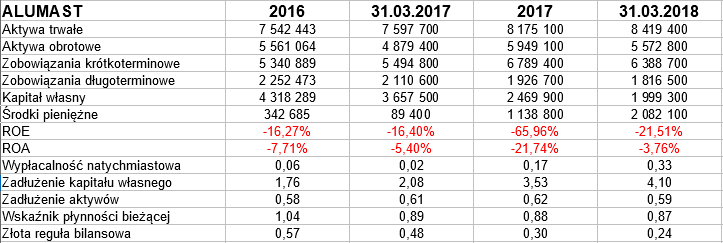

Spójrzmy zresztą na aktualny bilans:

Aktywa trwałe pod koniec marca 2018 opiewały na 8,42 mln zł. Z tego 53 proc. przypadało na majątek rzeczowy. Znaczące były też długoterminowe rozliczenia międzyokresowe (2,34 mln zł).

Aktywa obrotowe składały się głównie z inwestycji krótkoterminowych, co w zasadzie oznaczało ponad 2 mln zł środków pieniężnych. Cash-flow kwartalny był dodatni, roczny zresztą też. Ba, przez rok wypłacalność natychmiastowa grupy wzrosła z mizernych 2 proc. do 33 proc. Stało się tak pomimo wzrostu zobowiązań krótkoterminowych.

Zobowiązania (razem) to 59 proc. sumy bilansowej. Moglibyśmy rzec, iż taki poziom mieści się jeszcze w normie - i to prawda, tyle że nie doliczyliśmy tu rezerw oraz rozliczeń międzyokresowych. Gdyby je uwzględnić, to zadłużenie opiewałoby na 85,6 proc. pasywów. A to już sporo. Świadczy o tym wysoki wskaźnik zadłużenia kapitału własnego (4,1 pkt), który jest jawnie niepokojący.

Zresztą, kapitał własny skurczył się tak w relacji rocznej, jak i kwartalnej, schodząc do mniej niż 2 mln zł. Grupa, która i tak nie spełniała złotej reguły bilansowej, jeszcze się od niej oddaliła: teraz kapitał równoważy tylko 24 proc. aktywów trwałych.

Niska jest też płynność bieżąca, choć na szczęście tu zmiana r/r i k/k była niewielka: mamy 0,87 pkt. Oznacza to jednak, że majątek obrotowy nie pokrywa długów bieżących. Jakimś pocieszeniem jest w tym kontekście dobra wypłacalność natychmiastowa.

Nie wszystko wygląda dobrze w danych finansowych, niemniej zarząd zapewnia w raporcie, iż spółka obniża koszty, intensyfikuje działania sprzedażowe i pozyskuje dodatkowy kapitał. Za sukces uznano ograniczenie strat. Sama spółka dominująca miała w I kw. 2018 stratę 403,2 tys. zł (rok wcześniej 561,6 tys. zł).

Spółka, jak czytamy, koncentrowała swą aktywność na branży rolniczej i rynku BRD (bezpieczeństwo ruchu drogowego). Zaprojektowano np. nowe konstrukcje kompozytowe, które są teraz wdrażane. Prowadzony jest też innowacyjny projekt mający na celu wykorzystanie odpadów kompozytowych. Przygotowano też nowe słupy na przejścia dla pieszych.

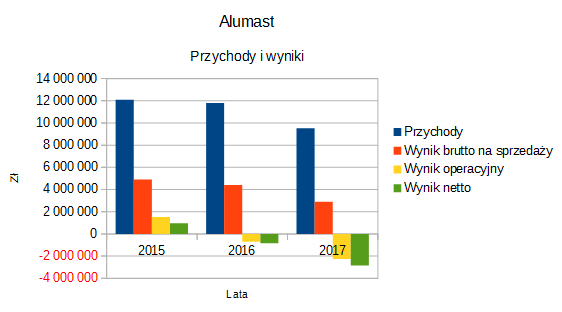

Spójrzmy na wykres:

Można mówić o szerokiej konsolidacji w zakresie 0,80 - 1,00 zł. Taki stan rzeczy trwa od roku. Albo też - trwał do niedawna, bo konsolidację właśnie przebito. Najnowszy zanotowany kurs zamknięcia to 1,02 zł. Zarazem to efekt kilkunastu dni tendencji zwyżkowej, a następnie walki o opór na 1 zł. Na razie strona popytowa wygrywa, oby wiodło się jej dalej. SMI dał jakiś czas temu sygnał pro-zakupowy, już zrealizowany, a nowego jeszcze nie zaprezentował. Zapewne będzie on pro-sprzedażowy, w ramach korekty. Ważne, by wówczas linia 1 zł obroniła się jako wsparcie.

Reklama AEC

Reklama NEWWEB

Gorące tematy

Odwiedza nas:

8478 gości.

- Obroty

- *

- Wzrosty

- Spadki